企業運営においては、戦略策定が完璧であったとしても、軸がずれていかないように日々のモニタリングを実施する必要がある。RAF態勢の構築や運営に限らず、企業として進むべき道を示す目標設定と、途中経過の把握やリスクを回避するためのモニタリングがうまくかみ合うためには、業務運営上の目標値設定やモニタリング指標の設定が必要となってくる。今回は中期経営計画で設定する重要指標や、その目標達成のためのKPI設定に着眼点を置いて話を進めていくこととしたい。

ABeam Financial Market Insight 第五回 重要な経営指標とKPI

- 銀行・証券

1.重要指標設定

1-1.中期経営計画の内容と開示

金融機関の場合は3年程度の中期経営計画を策定し、その内容に即した形で単年度計画を策定する形が一般的である。中期経営計画で掲げる財務的な重要指標数は、地域銀行において概ね4~5項目程度となっており、安定性や成長性、収益性、効率性といったような観点の中から指標を選択しているケースが多い。

近年は投資家側においても運用方針の明確化を行う動きが活発化してきており、PRI責任投資原則や日本版スチュワードシップ・コード、ESG投資という言葉も一般化してきている中で、ステークホルダーとのコミュニケーションが重視されてきている。その一環として伊藤レポート1.0の影響があったのか、国内銀行でも2017年度の業務運営においてROEを重要指標化する動きが多く見られた。重要指標を投資家的目線に近づけることで「上場会社としての責務を果たす」ことも意識されてきたと言えよう。

中期経営計画で掲げる重要指標は(途中の見直しを実施しない限り)不変であり、少なくとも3年間の恒久性を維持する位置づけである。ただし周辺環境は常に変化することから、財務的な重要指標は財務面としての目指すべき姿を示すものの、複数の指標を掲げていれば、年度によってその優先順位は変化しうると考えられる。実際に重要指標設定や会社説明会資料等の開示情報を見ていると、2017年3月期決算発表時においては金融仲介機能のベンチマークに関する事項とROEに関する事項が多く見られたが、2018年3月期決算発表時においてはESGやCSRが話題の中心となっており、会社説明会資料で連結や単体のROEを示さない銀行も見られる。この変わり身の早さには驚く点もあるが、本業の資金利鞘が縮小し、収益構造的に変革が必要な中では、望ましい姿という考え方もあるかもしれない。

ESGやCSRが話題の中心になってきたこと自体は自然な流れとして理解でき、SDGsの概念を取り入れて経営戦略全体を考え直す必要も本来あるが、ESGやSDGs等を意識した経営戦略は別の機会で説明することとし、今回はその前段階として、重要指標設定とそれを達成させるためのKPIをどのように捉えるかに主眼を置きたい。地域金融機関の開示資料を見ていると、従前からの開示方法を踏襲する傾向が強いせいか、重要指標を業務運営の軸としていないように感じられるものが多く、事後的に発生する環境の変化への対応(法規制の見直し等)が戦略や計画との整合性を感じ取りにくいものが多く見られる。下記例を見ていただきたい。

(例)一般的な会社説明会資料における説明内容

- 2018年3月期(2017年度)実績(P/L項目)

- 中期経営計画の内容と進捗

- ポートフォリオの状況(貸出、有価証券等)

- 2018年度注力施策(BPR・FinTech 関連、営業施策等)

- 2019年3月期収益見通し、配当予想

一般的にこのような資料構成であり、付属資料として地域経済分析や計数関連のものが開示される。これらによって説明の流れとしては、①地域経済等の周辺環境認識、②前年度までの業務運営における課題の洗い出し、③改善に向けた計画策定、④着地見込み、ということになる。一見問題がなさそうに見えるが、①から③までの過程において、もともと設定している中期経営計画での重要指標との関連性が薄れていき、例えばROEの水準を引き上げたい意思は伝わっても、各施策が本当にROE向上につながるのかの関係性が把握しにくい。つまり「中期経営計画と単年度業務運営は別物」というようなイメージがつきやすく、せっかくの開示資料の効果が減ってしまう可能性が出てくるのである。

1-2.中期経営計画における重要指標の位置づけ

地域銀行を前提すると、まず経営理念的なものとしては「地域とともに歩み成長する銀行」という内容と考えられ、地域銀行としての姿勢として絶対的なものとなる。仮に経営理念において「地域とともに」という概念があれば、業務運営やポートフォリオとして地域外が核になることは矛盾する。この点に関しては議論の余地はないと思われるが、一般的に経営理念の次に主軸として捉えるべき中期経営計画の内容が、金融仲介機能のベンチマークや単年度計画の内容と整合していない場合、中期経営計画が3年に一度の作業として取り扱われてしまう。これでは対応に一定期間を要するIT面での戦略やポートフォリオ運営が安定せず、進むべき方向性を維持できない。中期経営計画における重要指標設定は、こうした企業として進むべき方向性を安定させるためにあると言っても過言ではなく、重要指標の重みを増すことは開示資料にも変化をもたらすと考えられる。

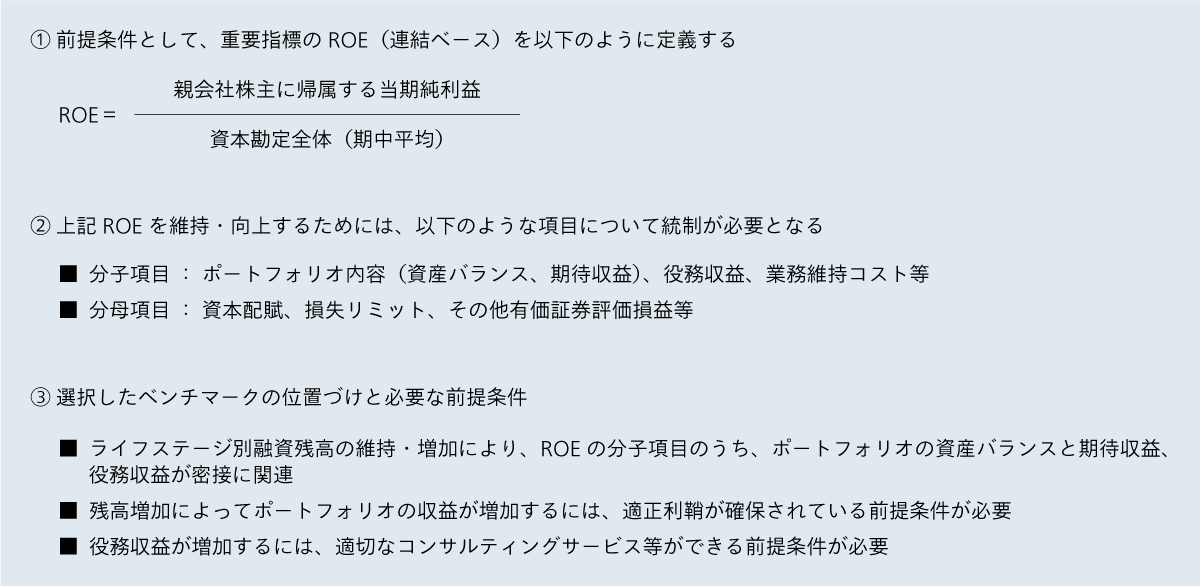

例えば、重要指標をROE、金融仲介機能のベンチマークとしてライフステージ別融資残高を選択しているケースを考える。重要指標ROEの目標達成においては、資本部分の統制と収益部分の統制が必要であり、ROE向上策として「資本一定+収益向上」を想定したとしよう。いくつかの収益向上策のうち、貸出業務に関してはライフステージ別融資残高がベンチマークとして掲げられているが、重要指標であるROE向上においては、適性スプレッド以上の貸出利鞘を維持するか、役務収益等が付随してこないと達成はできない。つまり以下のような前提条件が必要になる(図表1参照)。

図表1

図表1

ベンチマークであるライフステージ別融資残高が仮に目標達成されていても、必ずしも収益の安定化による銀行の業務継続性につながるとは限らず、銀行としての業態維持のために一定の収益力が必要となる。業態維持をする上で指標となっているのがROEであり、ROE達成を補完する手段の1つがライフステージ別融資残高である。ライフステージ別融資残高がある程度維持されることにより、顧客離れを回避し、貸出収益の維持拡大や役務収益獲得可能性が広がるのである。

一方、重要指標ROEとベンチマークであるライフステージ別融資残高の関係性において、業務運営上ベンチマークがより重要という考え方をした場合を考えてみよう。融資残高の維持・増加が絶対条件的な位置づけとなるため、収益性は維持されない。収益性が維持されないということは、中長期的には債務超過に陥る可能性も広がり、管理会計制度が機能しない限りは会社として存続しないということになる。地域内で融資残高を増やすことは経営理念に従った正しい行動であっても、適性スプレッド確保や役務収益確保は不可欠なのである。こうして考えると、中期経営計画における重要指標の位置づけは金融仲介機能のベンチマークよりも高い位置にあり、一定の恒久性が求められることになる。金融行政としてもベンチマークを戦略策定のための自己評価ツール的に捉えているのは、重要指標という位置づけではなく内部KPI的なものということを認識しているからと考えられる。

1-3.重要指標設定と前提条件

先ほどの例では「重要指標≧金融仲介機能のベンチマーク」という位置関係であると説明したが、実際には金融仲介機能のベンチマークのような項目を重要指標化することも起こりうる。中期経営計画を3年間として捉えれば、中長期的視野での重点的な改善項目として、一時的に収益性よりもボリューム面を重視するようなケースは起こりうるからである。ただしこれには「赤字転落に陥らない程度の収益性は維持」というような前提条件はあるはずであり、一定の収益性というものを常識として捉えているということになる。

「自行の管理会計制度が十分機能しており、不採算取引の可能性が極めて低い」という社内制度の完全性があると仮定すれば、ROE自体を重要指標化する必要性は低くなる。内部統制能力に関する一定の自己評価は行う必要があるものの、長期にわたる銀行経営の中で、ある3年間だけ特定項目に注力するという行為が間違っているとは言えない。この場合は、どうしてその項目に注力する必要があるのかを社内外に示す必要があり、当然期待効果も求められる。ダウンサイドリスク回避なのか、一層の収益拡大への布石なのか、時間軸の観点でこのタイミングしかないのか、といった目的の明確化や着地以降の期待効果を把握できれば、より的確な重要指標設定も可能になる。

何を重要指標として設定するのかは難しい問題である。より恒久性が高い指標は、局面に応じてKPIを弾力的に設定する必要があり、恒久性が低い重要指標設定は、その背景や前提条件がはっきりしていないと、全体の方向性を安定化させにくい。経営理念に近いものほど銀行を象徴するようなものとなってくるため、自行の統制能力も勘案しつつKPIを使っていくことが重要となってくる。

2.KPI の検討

2-1.KPI の位置づけ

近年の規制強化の流れに従って規制値統制項目が増加したこともあり、従来のリスクアセット統制と資本統制だけではなく、流動性バッファーの保有やバンキング勘定の金利リスクコントロール、ステークホルダーとのコミュニケート等、統制するべき範囲も広がっている。自行として積極的にとるべきリスクをリスクアペタイトと名付けてRAF態勢構築を進める銀行も増える中、KPIに関しても規制値を達成するためのものや、経営目標を達成させるものといった、様々な種類が存在する。

基本的構図としては、例えば「当期純利益50億円以上」という財務目標において、「資金利鞘部分で40億円以上、役務利益部分で10億円以上」というような内部目標がKPIとしてモニタリングするような形である。決算発表にかかる会社説明会資料では、少なくとも新年度収益見通しとして、こうした内部KPIが明確に表現されていれば第三者も把握しやすいが、一般的な資料内容としては「当期純利益は重要指標かどうかが別の資料で確認する必要があり、重要指標設定の有無に関わらず、40億円以上と10億円以上という内訳目標が記述されている」ということである。2017年3月期においてはROEが重要指標設定されるケースが多い中、分子項目である収益に着眼点があることは理解できても、分母項目の前提条件(ないしは目標内容)も説明されないとROEとの関係性が不明瞭となる。これが戦略と目標、重要指標との関連性のわかりにくさにつながっているケースが多く見られる。

財務戦略面での重要指標とKPIを説明する場合、重要指標を達成させるために維持するべき水準を示すものがKPI化されるべきであるが、内部KPIの開示義務がないことに加え、開示資料作成の作業分担を行っているケースや、前年度内容の踏襲といった文化が妨げになっている可能性が高い。そこでKPIを用途別に整理し、社内外で共通認識を持ちやすいKPIとはどのようなものかを考えてみたい。

2-2.KPI の種類と使い分け

前述のとおり、内部KPIは必ずしも開示する必要はなく、社内で徹底されていれば問題ないものも多い。最近は資本配賦案も開示する銀行が増えてきたが、本来は内部で遵守されていれば問題ないものの、ポートフォリオ運営に関して投資家が正しく理解しようとすれば資本配賦案の開示は必要という言い方もできる。ただし投資家に対して過剰な情報発信があると逆に経営戦略が理解されない場合もあるため、示すべきものと示さなくてもよいものの整理をしてもよいであろう。もちろん経営戦略次第で示すべきものの内容が変化するため、万能なパターン分けは不可能であるが、筆者なりのKPI整理を行ってみることにする。

図表2 KPI 整理

図表2 KPI 整理

規制値統制に関しては、銀行が業務運営を行っていくうえでの必須要件であり、本来目標化するような性質ではない。自己資本比率に関しては高い方が健全という印象が植え付けられていることもあり、高く維持したいという考え方はあるものの、各時点で風評が悪化しない程度の比率低下は業務運営上想定する必要があることがあるため、ステークホルダーに不安を与えないレベルでの注意というのが本筋であると思われる。

図表2における重要指標の例においては、基本的に分母・分子項目をまずコントロールすることが重要であり、それぞれがKPI化されるべきものと考えられるが、例えばROEの収益部分に関しては、どのような戦略で目標達成するのかが把握できないと投資家としては理解できない。投資家が少なくとも基本概念を理解できなければ、社内意思統一も難しいと思われ、社内外に姿勢も含めて示していく必要があろう。ROE達成のための収益部分の中核が仮に資金利鞘である場合、貸出であれ有価証券であれ、どれくらいの年限でどれくらいの運用利回りのものを狙うのかが必要になる。つまり必要となるのはポートフォリオの内訳や運営方針だが、新規貸出における利回りや格付、デュレーションのターゲット水準や、ポートフォリオの着地見通しであり、直近水準からどのように変化するのかを示すものが必要となる。これらは言わば二次的KPIであり、特に重要な位置づけとなるものは開示することが望ましい。

その他の内部統制に関するKPIに関しては、項目次第で変化するものの、ここでは銀行の業務継続において必要と考えられる指標を例とした。二酸化炭素排出量は気候変動に対する問題意識であり、ESGやSDGsにもつながる話であるが、周辺環境認識を捉えたものとして掲げることは十分考えられる指標であろう。顧客満足度も銀行運営の根幹であるが、財務上の重要指標にはならないものと考えられ、その他の範疇としている。こうしたその他内部統制指標の開示に関しては、「どのような形で自行を理解してもらいたいか」という姿勢が大きく影響する。顧客満足度が高いということのアピールは、クレーム対応時や新規顧客獲得活動ではアピールポイントになりうるが、既往取引先にアピールするような話ではなく、自ら戒める性質のものと考えられるため、積極的な開示は不要という考え方にした。二酸化炭素排出量に関しては、環境問題に対する自行の姿勢として、自行だけ頑張るという話なのか、地域経済全体への波及を目指すのかによってもアピールの仕方が変化する。地域全体に波及させることを想定すれば、積極的に開示していくべきものという概念で整理されるであろう。

2-3.重要指標とKPI の関連性

これまで説明してきた通り、重要指標の達成のためにKPIを設定し、必要に応じてKPIも開示しないと投資家をはじめとする第三者には理解が難しいということも把握できた。しかし重要指標達成のためのKPIをすべて開示しても、情報発信量は膨大となり、社内統制も難しくなる。この混乱を回避するためには膨大なKPI設定はなるべく回避するということが重要となってくる。

中期経営計画策定時にどのような考え方をしたのかに関係してくる話だが、平均4項目程度の重要指標において、毎年どの局面においてもすべて同等の重要性があるとは考えにくい。初年度は1つ目の項目、2年目は2つ目と3つ目の項目、というように、重要指標の中でも局面に応じた優劣があると考えられる。経営目標のわかりやすさを考える上で、重要指標の優先順位を共有することは重要であり、様々な局面での意思決定にも影響を与えることになる。

資金利鞘を中核としたROE目標達成を目指す前提であれば、社内外での理解を得るにはポートフォリオ内容の共有化が必要であることを説明したが、金融環境は常に変化するので、貸出と有価証券で注力するべきタイミングも同じとは限らない。また、貸出伸び悩みという話があれば、市場金利水準に関係なく有価証券部門にプレッシャーがかかる局面もありうる。さらに安定収益を目指す上で役務収益割合向上を目指しても、資金収益が順調すぎると比率は悪化する。こうした状況の変化に伴って重要指標の優先順位が変化することをうまく社内外に示したいところである。

KPIの開示という点では、劣後した指標に付随するKPIは示さない(もしくは目立たせない)ことや、予め重要指標の優先順位自体を明確化してしまうこともよいと考えられる。より優先順位が高い重要指標とそれに付随するKPIが共有化されれば戦略を把握しやすい。KPIは重要指標1つに対して複数設定されることが多々あるため、必要以上に開示しても期待効果を得ることは難しくなると考えられる。それよりも社内外でわかりやすさ追求を考慮して重要指標を優先順位化させ、KPI設定数を少しでも削減することが理想である。

3.金融仲介機能のベンチマークの取り扱い

3-1.金融仲介機能のベンチマークの開示

2017年3月期決算発表の際にベンチマークを公表した地域銀行は数多く、中には選択したベンチマークの恒久性まで意識させる説明をした銀行も見られた。主戦場が限られた地域となる地域銀行にとっては、金融仲介機能のベンチマークの内容はとても重要であるが、自行の統制能力を意識したのか、選択した項目数には各行でかなり開きがある(地方銀行協会会員行64行を対象とすると、最高は38項目、最小は8項目、平均18項目、2017年3月期での集計)。第三者が内容に関して意見する立場ではないかもしれないが、社内統制のためのKPIという位置づけではなく、経営方針に関係してくる事項として捉えれば若干疑問は出てくる。

一般的に内部統制能力が高ければ、KPIもそれに従って多くなるはずである。しかし実際に営業をする担当部門の立場で考えれば、注力するべき事項の数が多いほど整理しきれず、十分な成果を残すことが難しくなると推測される。つまり開示という観点でベンチマークについて考えると、「内部統制能力が高い」ということを印象付けたいのであれば数多く選択することは意味があるが、期待する実績という点では必ずしも好結果になるかはわからない。社内での混乱を避ける意味では、選択したベンチマークのさらに濃淡をつける話になりかねない。投資家やステークホルダーは経営方針と重点課題を知りたいため、濃淡がわからない形での開示には疑問を持つことにつながる。重要指標に近い高い重要度としてベンチマークを意識するのであれば、単なる件数や金額の結果報告ではなく、項目の優先度や重点課題として理解できる形での開示が理想である。

内部KPIという位置づけでベンチマークを捉えていれば、必ずしも開示する必要はないという意識が出てくるため、少なくとも外部に誤解を与えるリスクは小さくなる。つまり開示に関しては「銀行経営において何を伝えたいのか」という基本に忠実な姿勢が重要であり、これはベンチマークの開示に限らず、会社説明会資料での開示においても同じである。

地域銀行を前提とすると、従前より地域密着型金融の状況に関して開示してきた経緯があり、ベンチマークもその延長線上で開示した銀行がほとんどである。この場合は地域との密着度として関係するベンチマークを選択して公表することはむしろ望ましいとも言える。しかし中には新しい事項として捉えるケースや、地域密着度合いとはあまり関係ない項目まで選択して公表するケースがあり、重要指標との関係性までわからなくなるような事態も散見された。

3-2.ベンチマークの見直しは必要か?

一般的にKPIの項目数が多いほど営業推進力は減退し、リスク管理能力は高まると考えられる。リーマン・ショック以降の規制強化はほぼリスク管理高度化とも言える内容であるが、直近の環境としては収益力不足がより大きな経営課題として捉えられている。選択する項目数やベンチマークの使い方にもよるが、営業推進力を高める必要がある局面では、統制するべきKPIも少ない方がよい。こうした流れを考えれば、周辺環境に応じて選択するベンチマークの増減があっても違和感はないであろう。使い方として、重要指標の目標達成のためのKPIという位置づけにしていれば、重要指標の見直し時には選択するベンチマークも見直すということが自動的に生じる。

ベンチマークの見直しについては、やはり開示スタンスが大きく影響すると考えられる。仮に既に開示をしてしまっていても、「開示義務はないし、内部管理用のKPIだ」と開き直るのであれば、それでは最初の開示目的を否定しかねない。投資家に誤解を与えない説明が必要であり、「今後は原則として開示はしない(内部KPIとして取り扱う)」ということにする、あるいは「ベンチマークの開示は、地域密着度を内外に知らしめるための参考資料であり、内部統制用のKPIではない」という位置づけにするという対応が必要であろう

こうした対外的なベンチマークの整理ができれば、選択したベンチマークそのものの変更や優先順位の変更は容易になり、活用した結果も付いてくることが期待される。

3-3.ベンチマークやKPIに関する補足

RAF態勢においては、資本や人財等の経営資源を配分し、収益の最適化を図ることに主眼に置くと考えられるため、重要指標やそれに付随するKPIは、業務運営における拠り所になりうるものである。一定の顧客基盤があるのか、適切な利鞘は確保されるのか、コストを賄う最低ボリュームは維持できるのか、といった銀行の業務継続上の課題を解決させるために設定されるのがKPIであり、業務継続を実現するために重点課題として方針を示すのが重要指標ということである。

重点課題を解決するためには、一定の資本投下や人員の配置等は必要であり、RAF態勢においてはそれがリスクアペタイトの概念につながる。RAFをリスク許容度的な捉え方をすると、リスク管理用KPIが多く設定されるイメージになってしまうものの、翌年以降につながる業務継続の前提条件的に捉えれば、必ずしもリスク管理用とは限らないKPIも設定されるはずである。金融仲介機能のベンチマークの一部はこうした業務継続の前提条件的なKPIとして捉えれば、おのずとRAF態勢や重要指標との関連性、開示面での対応等が整理できると考えられる。

インサイト

- ABeam Financial Market Insight 第一回「マイナス金利政策とリスク管理高度化」

- ABeam Financial Market Insight 第二回「経営戦略とRAF(リスクアペタイトフレームワーク)」

- ABeam Financial Market Insight 第三回「中期経営計画とRAF態勢構築準備」

- ABeam Financial Market Insight 第四回 経営戦略策定準備と内部状況の把握

- ABeam Financial Market Insight 第五回 重要な経営指標とKPI

- ABeam Financial Market Insight 第六回(最終回) RAF導入の期待効果と留意点

相談やお問い合わせはこちらへ