北國フィナンシャルホールディングスによる石川県珠洲市とのステーブルコイン発行プロジェクトの発表や、ステーブルコインを始めとするデジタルアセット全般の発行・管理基盤「Progmat」の提供を目指す三菱UFJ信託銀行がデジタルアセット事業を分社化し、みずほ信託銀行、三井住友信託銀行などとの合弁会社設立を発表するなど、ステーブルコインへの注目が高まっている。

その背景には2023年6月1日に施行された改正資金決済法※1(以降、改正法)がある。

本インサイトでは、ステーブルコインの発行を検討する金融機関・資金移動業者やステーブルコインの自社ビジネスへの活用を想定する事業者向けに、改正法施行後の電子決済手段としてのステーブルコインの分類や特長・制約について、2023年5月24日に発表された金融庁のパブリックコメントの内容も踏まえて整理する。また、今後ステーブルコインの活用が想定される領域や、ユースケースを考察していきたい。

ステーブルコインの可能性~改正資金決済法における定義と想定ユースケース~

- 銀行・証券

- リース・クレジット

- テクノロジー・トランスフォーメーション

-

鈴木 雄大

Director -

若松 陽

Manager -

坂井 大介

Manager -

内田 悠介

Manager

はじめに

-

※1

正式には「安定的かつ効率的な資金決済制度の構築を図るための資金決済に関する法律等の一部を改正する法律」

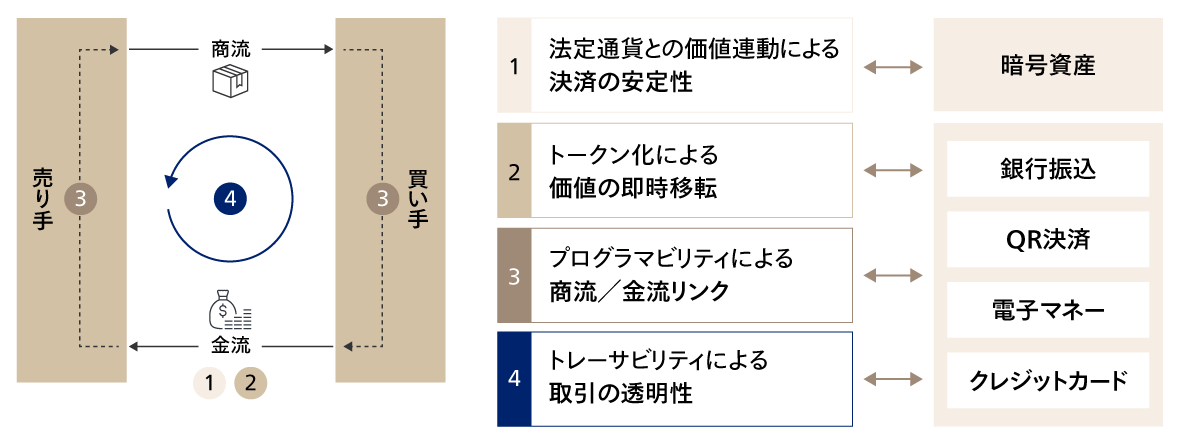

ステーブルコインの特長

ステーブルコインとは、ブロックチェーン上で発行されるトークン(暗号資産)の一種で、価格が法定通貨に対して安定するように設計されたものを指す。ステーブルコインは、その機能として、①価格の安定性(すなわち、決済の安定性)のほか、②トークン化による価値の即時移転、③プログラマビリティ(プログラム組込可能性)による商流/金流リンク、④トレーサビリティ(追跡可能性)による取引の透明性といった性質がある(図1)。前提として、ステーブルコインがブロックチェーン技術を利用して実現されるものと想定する。そのうえで、②~④について簡単に触れてみたい。

②価値の即時移転

ブロックチェーン上で自己のウォレットに送金されたステーブルコインは即時に他者への送金に利用可能であり、現金の受け渡しと同等とみなすことができる。例えば、これまで“月末締翌月払”などの商習慣により発生していた、取引の発生から資金化までのタイムラグを解消する可能性を持つ。

③プログラマビリティによる商流/金流リンク

ステーブルコインを使うことでブロックチェーン上のスマートコントラクト(契約を自動化するための仕組み)を利用可能となる。これはブロックチェーン内で事前に決められた条件を満たすことで後続の決済が自動的に行われる仕組みである。また、「お金」に情報を書き込むことができるようになるため、これらをブロックチェーン外のシステムに紐づけることで、物流や会計処理などを連動させることが可能となると考えられる。

④トレーサビリティによる取引の透明性

ブロックチェーン上の参加者間で取引データを共有・同期していることから、取引の流れが可視化される。これにより、マネーロンダリング対策や、会計監査の証跡として活用可能と考えられる。

図1 ステーブルコインの特長

図1 ステーブルコインの特長

ステーブルコインには、このような機能としての性質がある。ただし、これらが事業上どこまで効果を発揮していくことができるかは、今後各事業者や発行体などによる検証や実証を通して確立されていくものと考えられる。

ステーブルコインが定義された背景

改正法でステーブルコインが「電子決済手段」として法律で明確に定義された背景を振り返ってみたい。その背景には、①利用者保護、②マネーロンダリング対策の2つの観点がある。

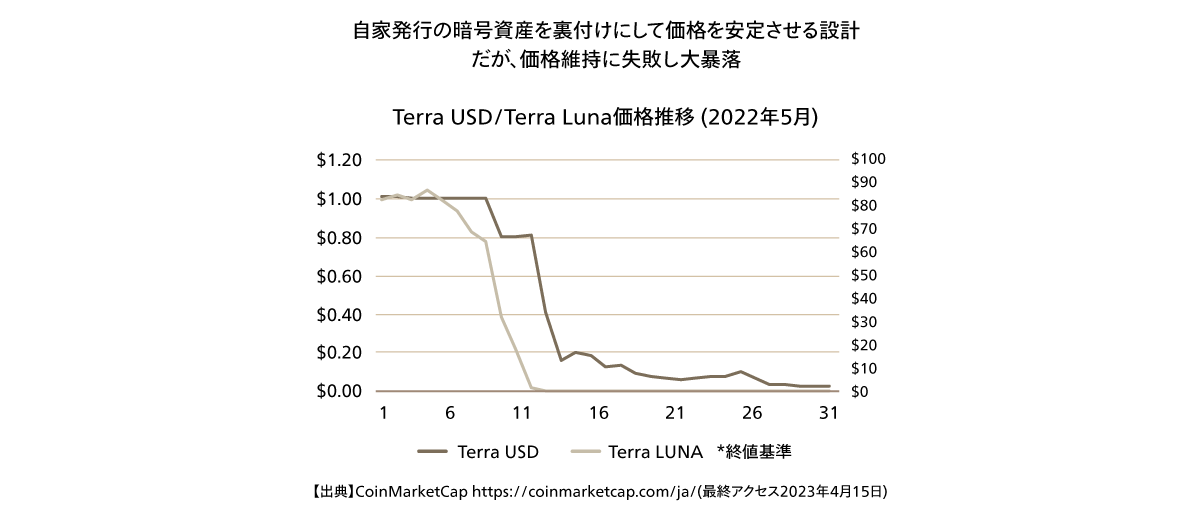

まず、①利用者保護においては、法整備に先行していわゆる「ステーブルコイン」がこれまで多様に発行されてきたものの、価格維持ができずに暴落したアルゴリズム型ステーブルコインの例(図2)がある。

これにより、価格の安定性の観点から、利用者保護が課題とされた。

図2 アルゴリズム型ステーブルコインの暴落

図2 アルゴリズム型ステーブルコインの暴落

次に、②マネーロンダリング対策についてである。FATF(金融活動作業部会)では、いわゆるステーブルコインの匿名化、国境(管轄域)を越えた利用、資金源の偽装を図る多層化によるマネーロンダリングリスクを指摘している※2。

これらのリスクに対して、FATF基準に関する改訂ガイダンス※3において、ステーブルコインが「暗号資産」、「その他の金融資産」どちらとして扱われるかは性質や各国法制によるが、いずれもFATF基準の対象であること、ガバナンス主体(金融機関など)はFATF基準の対象となり、エコシステム内の他の関連主体もFATF基準対象となる可能性があることを明らかにしており、ステーブルコイン発行者に対して整理が求められていた。

こうした背景が、改正法における電子決済手段としてのステーブルコインの定義、及び発行・仲介業者の明確化に繋がったものといえる。

-

※2

Report to the G20 Finance Ministers and Central Bank Governors on So-called Stablecoins(2020年7月)及びデジタル・分散型金融への対応のあり方等に関する研究会」(第4回)議事次第より

-

※3

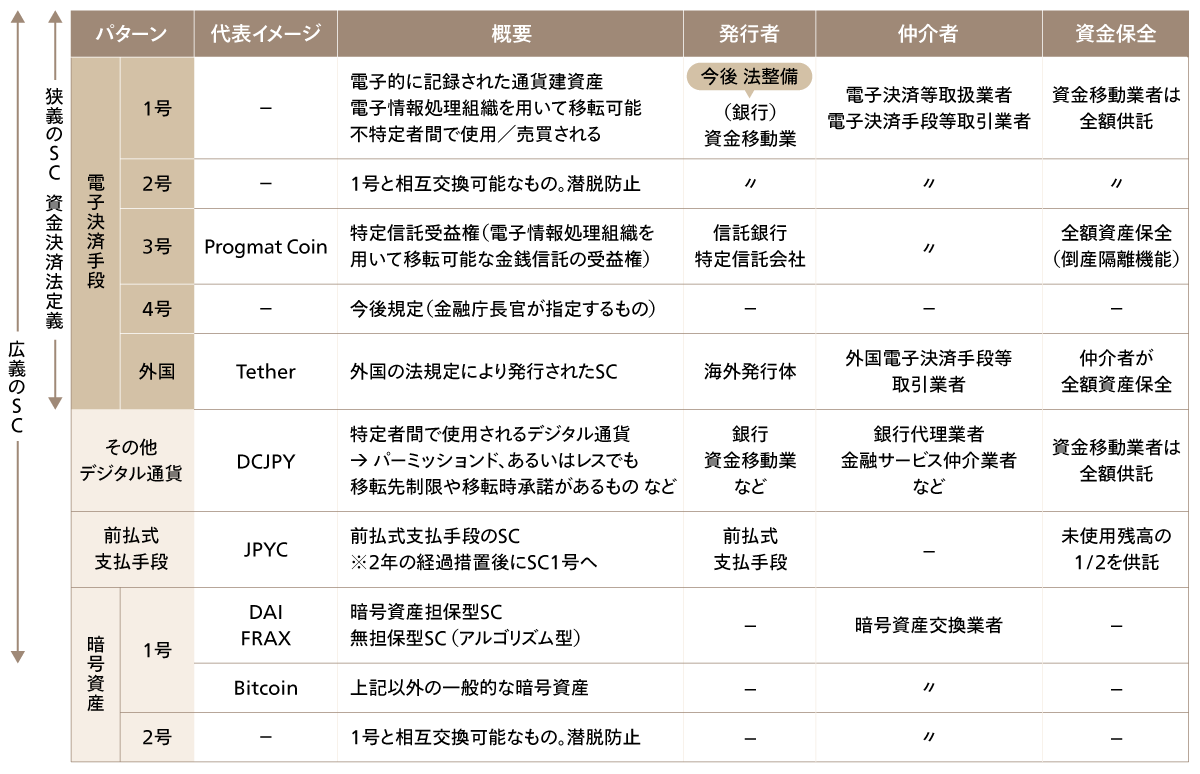

ステーブルコインの定義※4

改正法においてステーブルコインは、「法定通貨による裏付けで価格が安定されるように設計されたデジタル通貨である」と定義された。

去る2022年1月11日に公表された金融審議会・資金決済ワーキンググループ報告の中でステーブルコインはデジタルマネー類似型(法定通貨と連動した価格で発行され、発行価格と同額で償還を約すもの)、暗号資産型(それ以外のもの)の2種類に大別されている。

今回の法改正で、前者のデジタルマネー類似型が「電子決済手段」として位置付けられた一方、後者の暗号資産型は、「暗号資産」として「電子決済手段」とは明確に区別され、今回の「電子決済手段」の対象、及び法改正の対象とはされていない。

本定義から明らかなように、改正法では、ステーブルコインが暗号資産とは明確に切り分けられ、法定通貨に償還可能※5なものだけがステーブルコインとして定義されており、前述の背景に述べた①利用者保護の側面を意識していることがうかがえる。

なお、改正法では、ステーブルコインの発行者・仲介業者が明確化され、犯罪収益移転防止法の特定事業者と定義されている。特定事業者には取引時の本人確認・疑わしい取引の報告義務が課される。また仲介者である電子決済手段取引業者には、暗号資産を扱う暗号資産交換業者などと同様に、事業者間の送金時に送付人・受取人の情報を記録することや、規制事業者以外が管理するウォレットとの取引に際して所有者情報を収集・保存することが義務付けられた。これによりステーブルコインによる取引において、先述の背景②に述べたマネーロンダリング対策として事業者が実施すべき対応が整理された。

また、改正法では「電子決済手段」について1~4号の4種類の定義・要件が示された。更に外国で発行されたステーブルコインを国内で流通させるための要件が定義されている(図3)。以降はそれぞれの定義、およびポイントについて考察する。

図3 ステーブルコイン(SC)の種類

図3 ステーブルコイン(SC)の種類

①1号電子決済手段

1号電子決済手段は、銀行または資金移動業者が発行者となり、不特定者に対して使用・売買ができるものとして定義されている。ただし、現時点では銀行が1号電子決済手段を発行可能とする法的要件は明確化されていない。不特定者で使用可能という要件は、パーミッションレス型ブロックチェーン※6上での発行が想定されていると考えられる。一方、銀行において、預金を裏付け資産とするステーブルコインの発行が検討されうるが、その場合、移転と同時に預金の移動を行う必要があるため、パーミッションド型ブロックチェーン※7での発行となると考えられる。この場合「不特定者」という要件に当てはまらないことから、改正法上の1号電子決済手段には該当せず、その他のデジタル通貨となると整理されている。

また、2023年5月26日に公表されたパブリックコメントの結果において、銀行によるパーミッションレス型・ブロックチェーンを用いたステーブルコインへの関与について「銀行の業務の健全かつ適切な運営などの観点から懸念があるため、銀行による電子決済手段の発行については慎重な検討が必要」との記述がなされ、現段階では法整備が不十分との金融庁の見解が示された。

このような状況から、1号電子決済手段は、当面は資金移動業者での発行が先行すると想定される。ただし、資金移動者による発行の場合は、1回の送金に100万円の上限があることに留意が必要である。

②2号電子決済手段

1号と相互に交換可能なものであれば、単独で1号電子決済手段に該当しなくても同様の規制を受けるという内容であり、主に潜脱防止の観点から法令の網羅性を担保するものであると考えられるため、本インサイトでのこれ以上の説明は割愛する。

③2号電子決済手段

3号電子決済手段は、信託銀行・特定信託会社が発行者となり、電子的に記録・移転できる金銭信託受益権として定義されている。金銭信託受益権は、管理する金融機関の資産と分別された預金での管理が義務付けられており、払戻のための資産が保全される。3号電子決済手段には1回あたりの送金上限がなく※8、企業間決済においては有力な選択肢となり得ると考えられる。

④4号電子決済手段

4号電子決済手段は、1~3号に準ずるものとして内閣府令に定めるものとされているが、現時点で指定されているものはない。1~3号の要件に該当せず、事実上ステーブルコインとして流通するものが登場した際に指定がなされると考えられる。

⑤外国電子決済手段

海外で発行された電子決済手段を取り扱う場合、利用者保護の観点から「電子決済等取扱業者」に資金保全と払戻に応じる義務が課されている。また1回あたり100万円の送金上限が設定された。海外ではTether、USDCなど米ドル建てのステーブルコインが1000億円を超える規模で発行されているが、日本でこれらのステーブルコインを取扱うためには、発行体による裏付資産とは別に、国内の仲介者による資金保全が必要であり、相応のコスト負担が必要なこと、かつ送金額が制限されることから利用ケースが限定されるものと思われる。

-

※4

記載にあたっては以下の資料を参考にした。

金融法務事情 No.2207「2022年資金決済法等改正に係る政府令案を踏まえたステーブルコイン規制のポイント」

日本銀行金融研究所「デジタルマネーの私法上の性質を巡る法律問題研究会」報告書—デジタルマネーの権利と移転— -

※5

償還対象の法定通貨は日本円に限定されていない。そのため、法令上は米ドル、ユーロ等での発行も可能となっている。

-

※6

ネットワークへの参加に審査や承認が不要で不特定の参加者で構成されるブロックチェーン。

-

※7

ネットワークの参加に一定の手続きや審査が必要なブロックチェーン。参加者の審査・承認を行う管理主体が存在することが前提となる。

-

※8

発行者が信託銀行、もしくは業務実施の認可を受けた特定信託会社となる場合

ステーブルコインのユースケース

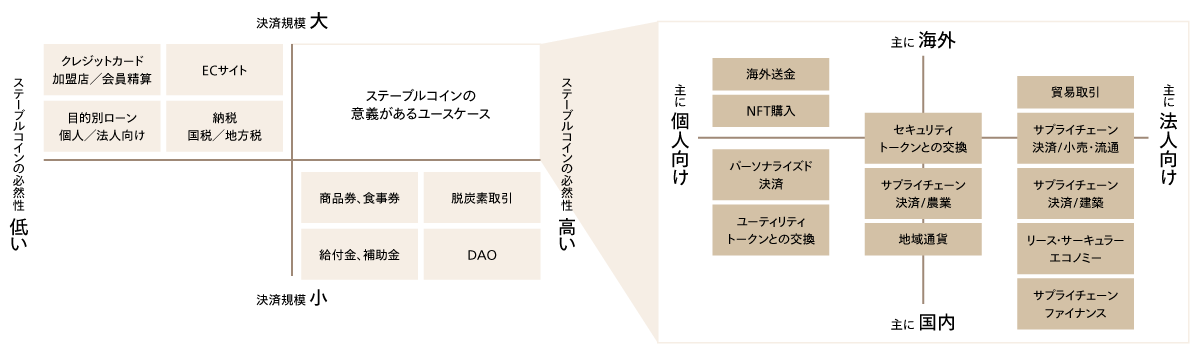

最後に、これまで述べたステーブルコインの特長・定義を踏まえて想定されるユースケースを考察したい。ユースケースの考察においては、想定される決済規模に加えて、前述した価値の即時移転、プログラマビリティ、トレーサビリティといったステーブルコインの特長と適合するか、すなわちステーブルコインの必然性があるかどうかに着目したい。この場合、決済規模が大きく、かつ必然性が高いケースが、ステーブルコイン導入の意義があるユースケースであると言える。また、利用主体による分類(個人向け/法人向け)、利用場所による分類(海外/国内)を行いながら、ユースケースを整理していく手法も有効ではないかと考えられる(図4)。

図4 ステーブルコインのユースケース例

図4 ステーブルコインのユースケース例

具体例としては、セキュリティトークン(デジタル証券)との交換があげられる。証券とその対価となる資金双方がブロックチェーン上で管理され、取引がチェーン上で完結することで、価値の即時移転が実現する。これにより現在の証券取引において、取引の約定から、決済まで数日を要していた期間が短縮され、またこの間に必要であった、双方での約定金額の確認、送金指図、着金確認などに要していた事務コストや、手作業による事務ミスの発生リスクを削減できる可能性がある。ただし、現在セキュリティトークンとして発行されているものはごく少数に限られており、効果を発揮するには株式など主要な資産に適用される必要がある。また、そのためには取引手数料の更なる低減など一般投資家に対するメリットの提供も必要となるであろう。

より発展的な例としてはデジタル地域通貨への適用があげられる。なお、地域通貨の発行はステーブルコインのほか、既存のデジタルマネーによる決済手段の活用も考えられる。キャンペーンやプレミアム付与による消費の拡大のみを発行の目的とする場合、既存の決済手段のシステム化が進んでいることから、導入の初期コストを含めてステーブルコインの優位性は低いものと考えられる。

一方で、「デジタル地域通貨~地方自治体、地域金融機関が発行する上での検討ポイント~」で述べた通り、地域通貨は、地域活動への参画や帰属意識の醸成などを含め、より中長期的な観点で導入を検討すべきものである。そうした中、ステーブルコインはNFT(代替不可能なトークン)などとの発行・交換などとも親和性が高く、例えば、地域サービスの利用権をユーティリティ・トークン※9としてステーブルコインで決済可能な形で発行し、その利用状況に応じて限定NFTを付与するような新たな形のロイヤリティプログラムを行うなど、地域通貨と連動した施策を行うことが可能となる。

他にも、価値の即時移転の特性から消費者からの支払いで受領したステーブルコインを納入業者への支払いに充てることができるため、企業間決済への発展も見込まれ、より多面的・有機的な価値創造が期待できる。

-

※9

特定のサービスへの利用に使用できるなど、実用性を持つトークンの総称

ステーブルコインの可能性

本インサイトでは、2023年6月1日に施行された改正資金決済法におけるステーブルコインを対象に、背景やその特長、分類について考察してきた。

金融や決済の世界にキャッシュレスやデジタルが浸透する中、これまでの決済手段とは大きく異なるステーブルコインという新しいデジタル通貨が登場した。ユースケースの広がり、事業化に向けた詳細検討、規制面の更なる整理など、これから多くの検討事項が存在すると考える。しかし、そうした検討を乗り越えた先には、決済・事務コストの低減、サプライチェーンの効率化、顧客エンゲージメントの向上など、ステーブルコインが秘める大きな可能性が存在する。

アビームコンサルティングでは、決済やデジタルに関する知見と実績を元に、ステーブルコインに関する調査分析、構想策定、ソリューション評価、業務・システム構築や、サービス関係者全体にかかわるプロジェクトマネジメントなど、幅広い支援を行っている。興味のある方はぜひお問い合わせいただきたい。

相談やお問い合わせはこちらへ