本稿では、2021年に制度創設予定の「金融サービス仲介業」への参入を検討する際のポイントを考察する。なお、本稿は、「金融サービス仲介業」に関して執筆時点で公表されている情報を基にしたもので、実際のサービス立ち上げにおいては、今後制定される政省令・監督指針・ガイドライン等の確認が必要な旨、ご留意いただきたい。

「金融サービス仲介業」創設がもたらす事業拡大機会 ~異業種からの参入検討におけるポイント~

- 保険

1. 「金融サービス仲介業」の概要と制度創設により想定される競争環境の変化

2020年6月、金融機関や金融事業への参入を検討している企業がかねてから注目していた「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律」(以下、「金融サービスの提供に関する法律」)が公布された。本法律は、金融庁 金融審議会の「決済法制及び金融サービス仲介法制に関するワーキング・グループ」報告(2019年12月20日公表)を受けたもので、今後政省令等の制定を経て、公布日から1年6ヶ月以内に施行されることとなっている。

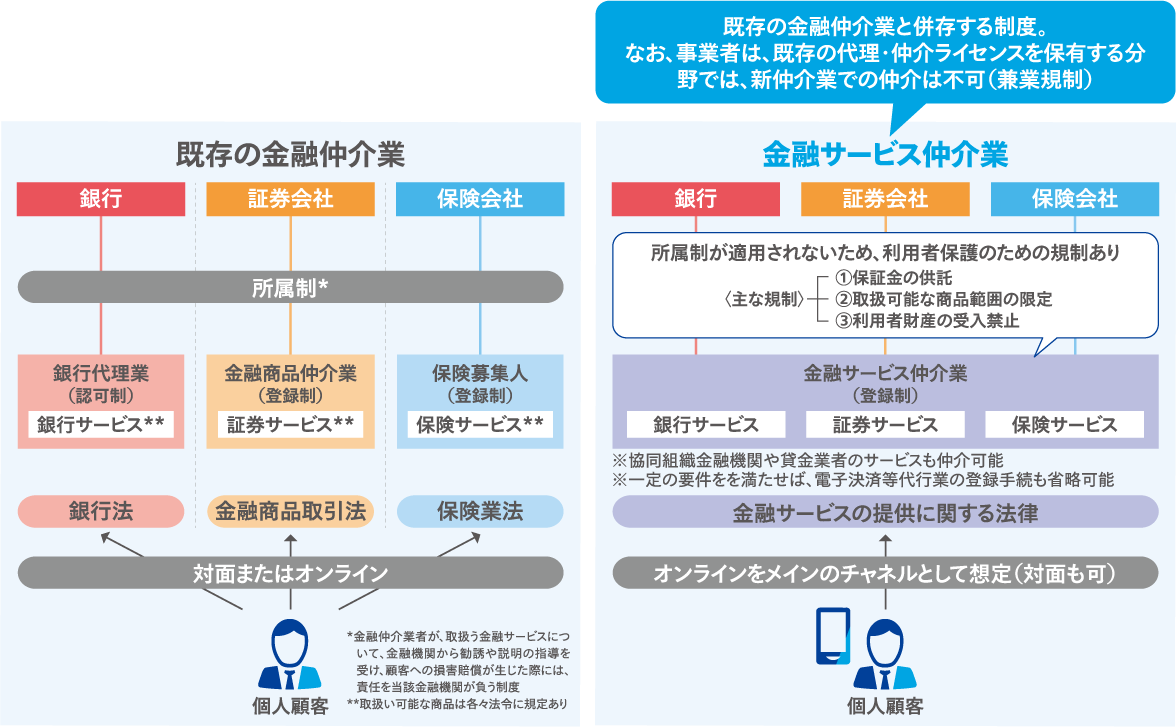

本法律により、「金融サービス仲介業」と呼ばれる新たな金融の仲介制度が創設される。本制度は「個人が、金融商品を分野横断的に比較検討しやすくする」ことを目的としており、これまで銀行・証券・保険・貸金業と縦割りだった金融商品の仲介が、「高度な説明を要しない」金融商品に限り、単一の免許で分野横断的に行えるようになる。

出典:金融庁「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案 説明資料」および同「法律案要綱」 (2020年3月6日)を基に、アビームコンサルティング作成

出典:金融庁「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案 説明資料」および同「法律案要綱」 (2020年3月6日)を基に、アビームコンサルティング作成

金融業界におけるトレンドの一つとして、新たな収益源の柱を得るために、大きな顧客基盤を有する異業種の企業が金融事業に積極的に参入する動きが見られる(例:大手通信キャリア事業者、小売)。「金融サービス仲介業」の創設は、単一の免許で顧客に合った金融商品を幅広く提供しやすくなるという点で、この異業種参入の動きを加速させる可能性がある。例えば、BtoCのサービスを広く展開している企業が、自社の顧客データを活用し、既存サービスのアプリ上で顧客ニーズに合った最適な金融商品を提案したり、申込手続きを既存サービス内でワンストップでできるようにするような、新たなサービスが考えられる。

2. 異業種からの「金融サービス仲介業」参入検討におけるポイント

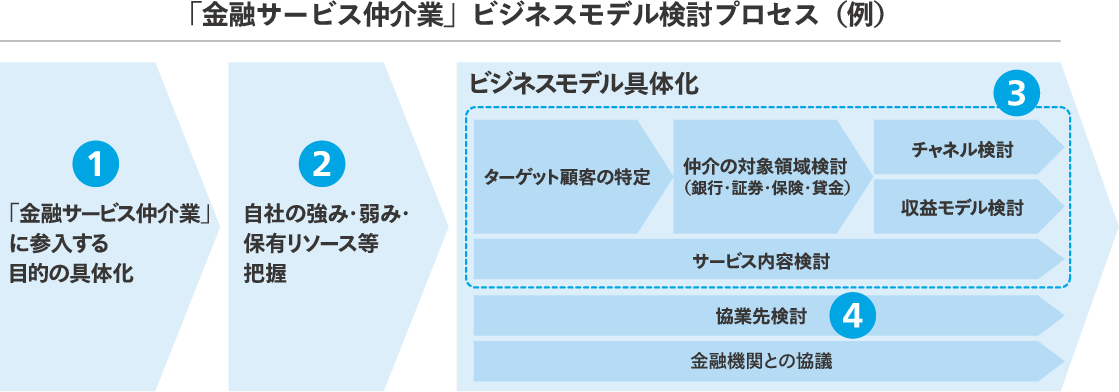

「金融サービス仲介業」は、商品範囲の制限はあるものの、想定される対象顧客やサービス提供チャネル等は、比較的自由に設計が可能と想定される。特に異業種からの参入であれば、既存の仲介業者のビジネスモデルにとらわれず、自社の特長を活かすサービス設計とすることで、独自性を打ち出しやすくなる。まず、「金融サービス仲介業」に参入する目的を明確にし、自社の強み・弱み・保有リソース等を把握した上で、ビジネスモデルを具体化していくことが重要と考えられる。

以下、「金融サービス仲介業」ビジネスモデル検討プロセスのうち、着目ポイント(1~4)を考察していく。

1.「金融サービス仲介業」に参入する目的の具体化

まず、最初のプロセスとして、自社の経営戦略上「金融サービス仲介業」はどう位置づけられるか、「金融サービス仲介業」参入を通じて実現したいことは何か等、「金融サービス仲介業」への参入目的を、顧客目線で具体化することが必要である。異業種企業が金融事業に参入し、サービスを軌道に乗せるためには、顧客の認知と信頼獲得が非常に重要となる。これらの獲得に向け、「一つの免許で横断的に金融商品の仲介ができる」という「金融サービス仲介業」の特長を念頭に置きながら、「金融サービス仲介業を通じて顧客にどのようなベネフィットを提供するか」の観点で、参入目的の具体化を進めるべきである。

2.自社の強み・弱み・保有リソース等把握

次に、自社の強み・弱み・保有リソース等を把握し、「自社では何ができるのか/できないのか」「自社の特長は何か(競合との差別化)」を明確化する。近年、金融事業に参入する事業者が増えており、また既存の仲介業者も存在する中で、自社の保有リソースや特長を基に独自性を打ち出すことは不可欠である。特に、「金融サービス仲介業」は所属制が適用されないため、自身の独自性を明確に伝えながら、事業のパートナーとして提携していく金融機関をしっかりと選ぶ必要がある。

3.顧客・仲介の対象領域・チャネル・収益モデル・サービス内容検討

ビジネスモデルの具体化においては、「市場規模」を押さえた上で、主に、「ターゲット顧客(個人/法人)」や「仲介対象領域(銀行/証券/保険/貸金)」、「チャネル(対面/非対面)」「収益モデル(手数料を顧客から受領/金融機関から受領)」「サービス内容」等の検討が必要である。個々の項目検討の詳細については別の機会に譲るが、いずれの項目も、「1.で明確化した目的を達成できるか」「2.で明確化した自社の特長を生かせるか」を軸として、検討を進めることが重要といえる。

また、安定的に収益を獲得していくためには、個々の顧客との接点を継続的に持ち、顧客のライフステージの変化に合わせた金融商品の見直し等のサポートを行うことも重要である。ビジネスモデル設計時には、この点も考慮すべきと考えられる。

4.協業先検討

「金融サービス仲介」参入にあたり、金融機関以外の提携先も探す必要がある。提携の一例として、システム面での提携が挙げられる。システムにおいても法令遵守や堅確性が非常に重要であるが、自社で一からシステムを構築し、継続して運営することは非常にコストと期間がかかる。特に異業種からの参入の場合、金融の各法令等を理解し、漏れなくシステムに落とし込むのは負荷が大きい。最近では、金融領域のSaaS (Software as a Service。金融領域では、「銀行」のBaaS(Banking as a Service)、「証券」のBaaS(Brokerage as a Service)、「保険」のIaaS(Insurance as a Service)等の例がある※1)やeKYCといったサービス等が出てきている。さらに、「金融サービス仲介業」を見据え、金融機関が自社のシステム開放を始めている例もある※2。また、CRM(顧客管理)の領域でも、金融事業者を支援するサービスが複数出ている。このような、法令に則って設計された外部サービスを積極的に活用することも選択肢の一つと考えられる。

-

※1

金融機関が提供する機能やサービスを切り分け、「クラウドサービス」として、APIを介して提供するもの

-

※2

証券会社が投資信託の販売システムを社外に無償で開放し、販売後の信託報酬を折半するような新たなビジネスモデルも登場している。金融機関が保有する様々なインフラを「金融サービス仲介業者」が活用することは、双方にとってメリットがあると考えられる。

アビームコンサルティングは、長年にわたり、様々な金融機関の業務改革や法改正対応の支援実績に加え、業種問わず新規事業立案や異業種参入等をサポートしている。また、CRM領域の支援実績や知見も有しており、ソリューション開発も積極的に行っている。今般の「金融サービス仲介業」創設においても、上に述べたポイントを踏まえ、金融・非金融の垣根なく、参入を希望する企業からのサポート依頼に十分対応できる体制を有しているため、是非お問合せ頂きたい。

相談やお問い合わせはこちらへ