国際組織である金融活動作業部会(Financial Action Task Force: 以下FATF)が日本のマネー・ローンダリング対策の状況を評価する第四次相互審査の結果が、2021年6月のFATF本会合にて採択されました※1。相互審査結果報告書(Mutual Evaluation Report:以下MER)は、2021年8月にFATFのWebサイトより公表予定とされています。

MERは約250ページの英文レポートとなります。レポート公表前に、金融機関等の皆様が注目すべきポイントやMERの読み解き方、公表前に取り組んでおくべきポイントを、金融庁出向経験のある筆者※2がお伝えします。

公開直前!FATF相互審査結果報告書(Mutual Evaluation Report)の読み解き方

- 銀行・証券

- グローバル

-

小菅 崇生

Principal -

高田 望

Principal

1. FATFと相互審査 ~国・地域としての取組みに対する審査~

まず、FATFの役割について簡単に確認しておきます。FATFは、1989年7月にパリで開催されたG7アルシュ・サミットにおいて、マネー・ローンダリング対策(Anti-Money Laundering:以下AML)の検討・開発を目的として設立されました。その活動および目的は、AML/CFT/CPF(以下AML等)に対応するための基準を設定し、法規制や運用上の措置を効果的に促進することです。2021年8月現在、FATFにはG7を含む37の国・地域と2地域機関が加盟しています。FATFの活動のうち、加盟各国・地域のFATF勧告の実施状況をお互いに監視する活動が相互審査です。2021年現在、40のFATF勧告の整備状況とそれらの履行状況を評価する第四次相互審査が、各国・地域に対し実施されています。日本は2019年に第四次相互審査を受け、その結果は2021年6月のFATF本会合にて採択されました。

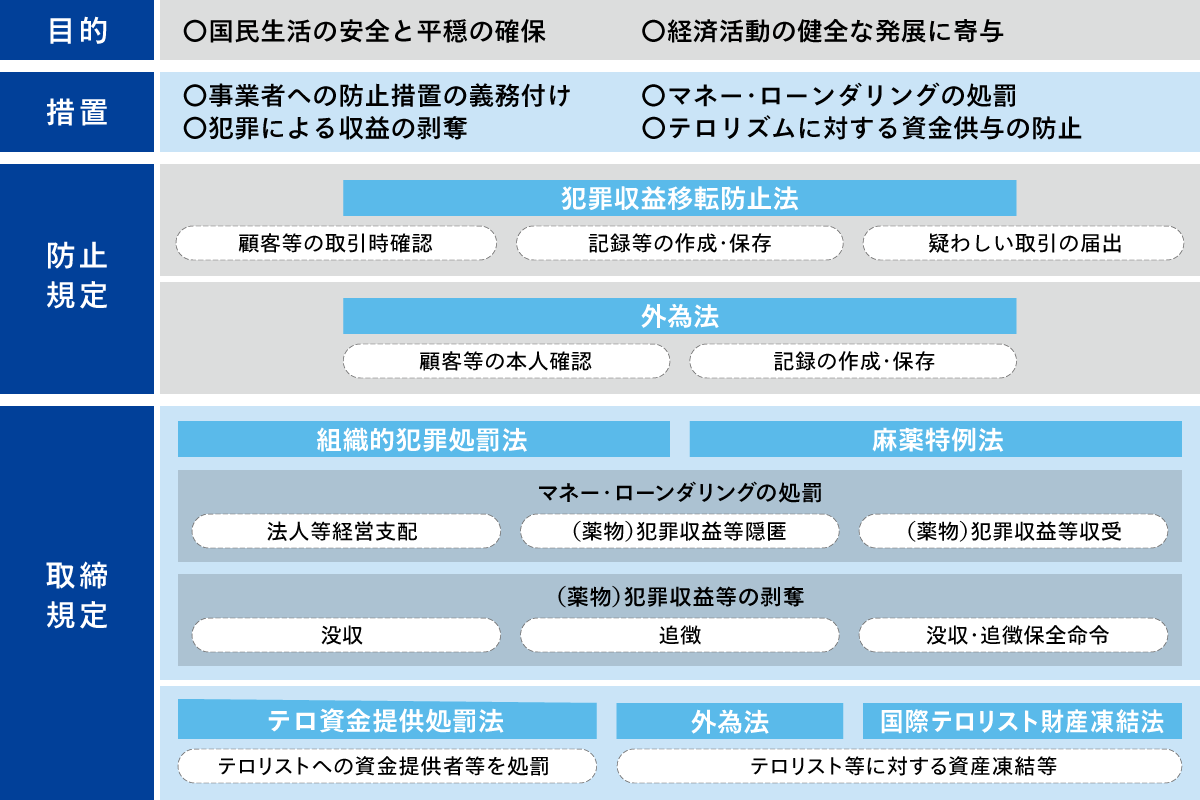

次に、この相互審査が、一体各国・地域の何を審査するのかについても触れておきたいと思います。相互審査のスコープについては、マネー・ローンダリングやテロ資金供与および拡散金融への対策に必要な枠組みから紐解くことができます。一般的にAML等には、「防止」と「取締」の2面からの対策が必要とされており、日本のAML等に関する法制度もこれらに沿った構成となっています。これらを踏まえ、金融機関等の事業者※3の皆様に求められていることは、前者である「防止」に係わる対応、すなわち予防措置です。具体的には、金融ネットワークに犯罪資金が混入したり、金融ネットワークの悪用によるローンダリングが行われたり、テロリストへの送金が行われることを防止することなどが挙げられます。

図1 日本のマネー・ローンダリング対策等に関する法制度

図1 日本のマネー・ローンダリング対策等に関する法制度

出典:警察庁Webページ JAFIC年次報告書(令和2年 概要版)

https://www.npa.go.jp/sosikihanzai/jafic/nenzihokoku/data/nennzi_gaiyou2020.pdf

P.2「マネー・ローンダリング対策等に関する法制度」より筆者作成

FATFの相互審査は、このような国・地域による包括的なAML等の状況を、法令整備の状況や各対策の有効性の観点から審査する取組みです。

2. 第四次相互審査の評価方法とその結果がもたらすもの ~国・地域のレピュテーションに係わる、評価結果とその後のフォローアップの進捗状況~

第四次相互審査は、40の勧告に基づく法令等整備状況評価項目と、それらの履行状況を評価するための11の有効性評価項目により、審査が行われます。

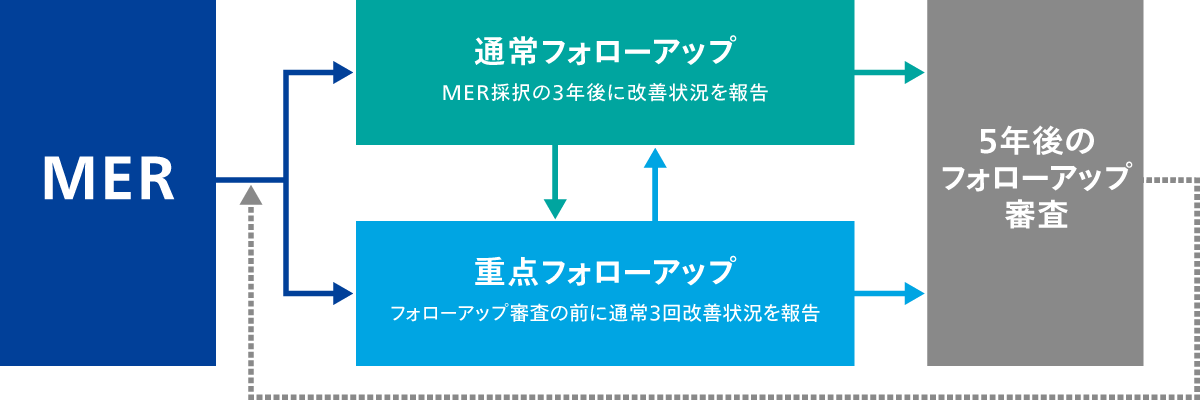

なお、法令等整備状況・有効性それぞれの項目は4段階で評価され、各項目の評価を踏まえ、国・地域としての総合評価として、相互審査後のフォローアッププロセスが決まります。具体的には、各項目の評価結果に応じて、通常フォローアップ(Regular Follow-up)もしくは重点フォローアップ(Enhanced Follow-up)のいずれかに決定されます※4。

図2 第四次相互審査結果採択後のフォローアッププロセス

図2 第四次相互審査結果採択後のフォローアッププロセス

出典:Procedures for the FATF Fourth Round of AML/CFT Mutual Evaluations(Updated January 2021)

https://www.fatf-gafi.org/media/fatf/documents/methodology/FATF-4th-Round-Procedures.pdf

P.22 Figure.1より筆者作成

フォローアッププロセスは、いずれも評価から5年後に相互審査で指摘された不備事項に対する再評価が行われるのは同一ですが、その間の報告頻度が異なります。重点フォローアップは報告頻度が増えるなど、被審査国・地域にとって相応の負荷となるとされています。

一部報道では、この重点フォローアップを実質的不合格水準と報じています。とはいえ、FATF加盟国37カ国・地域のうち、2021年7月末時点で通常フォローアップは8カ国・地域のみという状況です(重点フォローアップは20カ国、審査結果未公表は9カ国・地域)※5。

重点フォローアップの中でも、低評価の条件に合致し※6、さらに1年間の経過観察期間を経て改善の進捗が見られない場合には、FATFのWebページ上で国・地域名が公表されます。所謂「グレー・リスト入り」と呼ばれるものです※7。

グローバルでは、このような国・地域はマネー・ローンダリングやテロ資金供与リスクの高い国と見做され、それらの国・地域に関連するビジネスや所在する企業や金融機関に対する審査に時間をかけることになります。結果として、取引が遅延する・場合によってはコストに見合わずに取引を回避する動きに至る可能性があります。このようなことから、FATFによる国・地域名公表は、その国・地域と関連する金融機関・企業等とのビジネス関係に直接影響すると言われています。

なお、第三次対日相互審査後のフォローアップの進捗が芳しくなかった日本に対し、2014年、FATFは、不備への迅速な対処を促す声明を発表しました。その後、日本は、第三次相互審査で指摘された不備事項への対応として、テロ資金提供処罰法・犯罪収益移転防止法等の改正・施行を経て、2016年に第三次相互審査のフォローアッププロセスを終了しました。結果、外圧を利用しその後の態勢整備状況の進捗を遂げたという成果を得た一方で、FATF声明発表当時は、グローバルにおける日本の態勢整備状況が疑問視され、本邦金融機関・企業等は一定のレピュテーションリスクに晒されました。

3. MERの読み解き方 ~今後を見据え有効性評価の「推奨アクション」に注目~

次に、来る2021年8月公表予定とされている日本のMERの注目すべきポイントについて解説します。

MERは、「エグゼクティブサマリー(約10ページ)」・「有効性評価(約160ページ)」・「法令等整備状況評価(約80ページ)」から構成されます※8。

有効性評価

金融機関等の皆様にご確認いただきたいのは、有効性評価項目のうち、金融機関等に求められている予防措置に関する項目(IO.4 Preventive Measures:予防措置)です。併せて当局監督活動に関する項目(IO.3 Supervision:監督)も、金融機関等の皆様に深く関連する箇所ですので、併せてご確認ください。

有効性評価は、章ごとに、「主な指摘(Key Findings)」・「推奨アクション(Recommended Actions)」・「本文」・「結論(Overall Conclusions)(4段階の評価結果を含む)」の、4つのパートで構成されます。このうち、今後を見据えるならば最も注目すべきは「推奨アクション」です。審査後のフォローアッププロセスでは、「推奨アクション」の達成状況を以て進捗を示していくこととなるためです。もちろん、「主な指摘」や「本文」には「推奨アクション」の根拠が記載されており、「推奨アクション」の前提となる状況や本質的な対応策の理解のためには、それらが重要な箇所となることは言うまでもありませんが、今後長らく金融機関等の皆様が目にすることとなるものは「推奨アクション」となることにご留意ください。

法令等整備状況評価

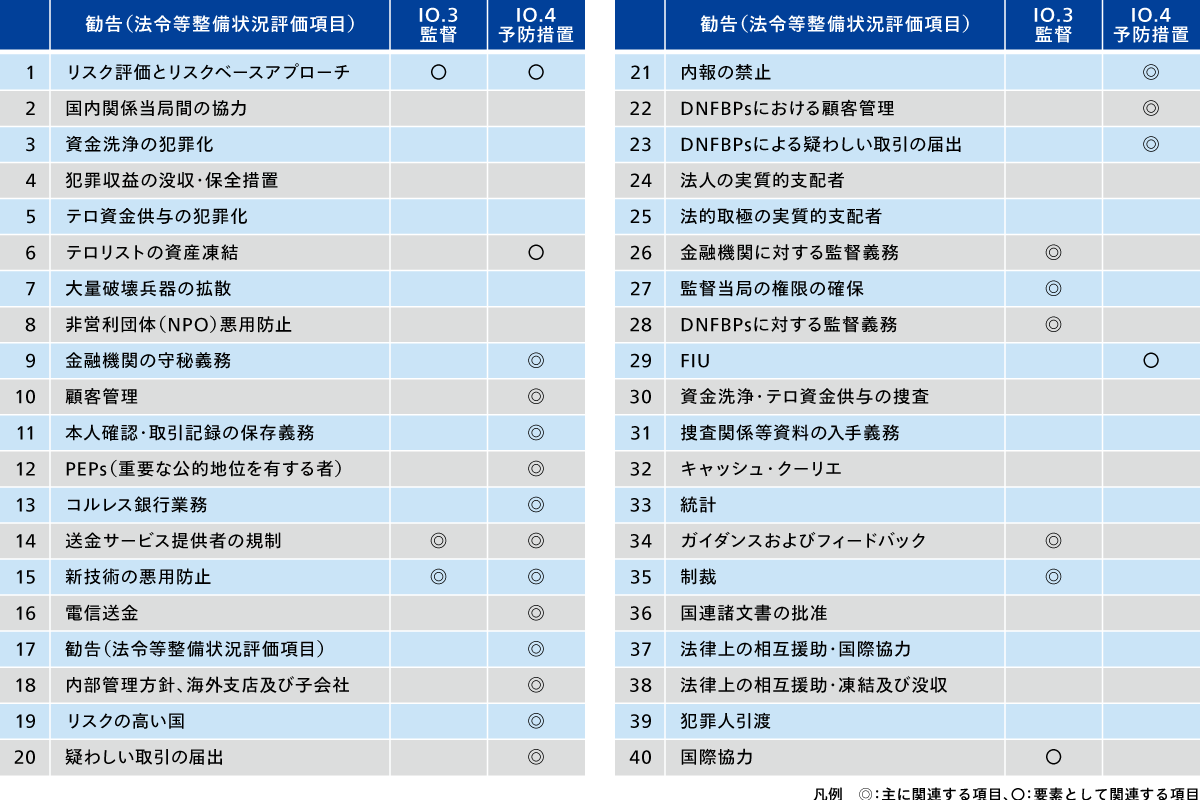

法令等整備状況の評価は、原則、当局に向けられた審査項目となりますが、IO.3、4に関連する項目(表1参照)は、金融機関等事業者の皆様の実務の土台に相当する箇所となるため、確認されるとよいでしょう。

表1 IO.3、4に関連する法令等整備状況評価項目

表1 IO.3、4に関連する法令等整備状況評価項目

出典:FATF Methodology(Updated November 2020)

https://www.fatf-gafi.org/media/fatf/documents/methodology/FATF%20Methodology%2022%20Feb%202013.pdf

より筆者作成

エグゼクティブサマリー

本文冒頭および別ファイルとして公表されるエグゼクティブサマリーは、その名の通りMERを要約したものです。エグゼクティブサマリーに掲載される「優先アクション(Priority Actions)」は、MER全体の「推奨アクション」のサマリーと考えられ、前述のMER本文のIO.3、4の「推奨アクション」がどのように、どの位置に掲載されているかも確認されるとよいでしょう。

4. 金融機関として準備しておくべきこと ~まずは現状のAML/CFT態勢整備状況の再チェックを~

公表されるMERは、金融機関等の事業者の皆様にとって、今後のAML/CFT態勢整備を進めるにあたりインプットとして分析・理解すべきものと考えます。

金融庁は、2021年2月にマネー・ローンダリング及びテロ資金供与対策に関するガイドライン(以下ガイドライン)を改正し※9、翌3月には、関係者の理解の向上に資することを目的として、ガイドラインのより詳細な解釈を記載した「マネロン・テロ資金供与対策ガイドラインに関するよくあるご質問(FAQ)」を公表しています※10。さらに、2021年5月には、ガイドラインにおける「対応が求められる事項」を、2024年3月までに達成するよう要請文を発出しています※11。

このような状況を踏まえれば、MER公表前の準備としては、現状の対応状況を把握するためのギャップ分析の結果や、認識したギャップを上記期限までに対応するための計画やその進捗状況など、現状の再チェックをしておくこと、そしてMER公表後には、その内容を分析・理解し、当局から発信されるメッセージに備えることが重要なのではないでしょうか。

少なくとも金融庁所管業態の皆様に対して、2024年3月という期限は既に提示されました。このような中、MER公表後に当局が大きな方向転換を図ることは考えにくく、引き続き、当局からの要請を踏まえ、AML/CFT対応を経営課題として捉え、具体的で対外説明が可能な計画を策定し、確実に線表を進めていくことが何よりも重要と考えます。

(本文中の英単語の和訳表現については、筆者による意訳も含まれます。)

-

※1

Outcomes FATF Plenary, 20-25 June 2021

https://www.fatf-gafi.org/publications/fatfgeneral/documents/outcomes-fatf-plenary-june-2021.html -

※2

筆者(高田望)経歴:

2007年アビームコンサルティング入社、大手金融機関向け業務改革・システム導入プロジェクトに関与

2014年から複数の大手銀行向けマネー・ローンダリング対策支援のリード

2019年7月から2021年6月まで、金融庁総合政策局リスク分析総括課マネーローンダリング・テロ資金供与対策企画室に出向

2021年7月より現職 -

※3

犯罪収益移転防止法における特定事業者 (Designated Non-Financial Businesses or Professionals:DNFBPs(指定非金融業者及び職業専門家)を含む)

-

※4

Procedures for the FATF Fourth Round of AML/CFT Mutual Evaluations(Updated January 2021)

https://www.fatf-gafi.org/media/fatf/documents/methodology/FATF-4th-Round-Procedures.pdf P.23 para90 -

※5

Consolidated table of assessment ratings (Updated 13 July 2021)

https://www.fatf-gafi.org/media/fatf/documents/4th-Round-Ratings.xlsxより筆者算出(2021年7月末時点)。通常フォローアップ国・地域は、ギリシャ、香港、イスラエル、イタリア、ポルトガル、ロシア、スペイン、UKの8カ国・地域、重点フォローアップ国は、オーストラリア、オーストリア、ベルギー、カナダ、中国、デンマーク、フィンランド、アイスランド、アイルランド、韓国、マレーシア、メキシコ、ニュージーランド、ノルウェー、サウジアラビア、シンガポール、スウェーデン、スイス、トルコ、UKの20カ国。その他、未発表9カ国・地域。 -

※6

-

※7

財務省Webページ 強化モニタリング対象国・地域(2021年6月)

https://www.mof.go.jp/policy/international_policy/convention/fatf/fatfhoudou_20210716_4.pdf -

※8

内容により各構成のページ数は前後する。

-

※9

マネー・ローンダリング及びテロ資金供与対策に関するガイドライン(令和3年2月19日)

https://www.fsa.go.jp/common/law/amlcft/2021_amlcft_guidelines.pdf -

※10

金融庁Webページ「マネロン・テロ資金供与対策ガイドラインに関するよくあるご質問(FAQ)」について

https://www.fsa.go.jp/news/r2/2021_amlcft_faq/2021_amlcft_faq.html -

※11

金融庁Webページ マネー・ローンダリング及びテロ資金供与対策に係る態勢整備の期限設定について

https://www.fsa.go.jp/news/r2/20210531_amlcft/2021_amlcft_yousei.html

相談やお問い合わせはこちらへ