TCFDやTNFDそのものは地球環境の変化という新たなリスク要因に対する財務的影響度を理解し開示することを目指しているものであるが、同時にビジネス機会と捉えて高度なガバナンスを構築することも意識されている。

シリーズの第4回(最終回)となる今回は、これまで整理してきた内容を踏まえたうえで、改めて金融機関の経営高度化に向けた企業運営に着眼点を置いて整理したい。

金融機関に求められる包括的な環境課題への対応 第4回 TCFD・TNFDを踏まえた経営高度化への道筋

- 銀行・証券

- 保険

- サステナビリティ経営

- 経営戦略/経営改革

1.TCFD・TNFDに関連する内部管理方法の検討

(1)新たなリスクドライバーと内部管理

TCFDやTNFDに関連するリスクは、従前からの金融機関におけるリスクカテゴリー(信用、市場、オペなど)の追加という発想ではなく、新たなリスクドライバーという認識となっていることは前回までに説明してきた通りである。例えば、TCFDの物理的リスクにおいて、「水害発生によって担保物件価値が変化することや、水害による営業停止期間などの発生による収益減少などにより、信用リスク量が変化する」というようなイメージである。

気候変動や生物多様性といった要素に関しては、金融機関として直接的に影響を受ける部分は少ないため、取引先や社会全体における対応をどの程度進めることができるのかという間接的影響に重点を置くことになるが、与える影響度そのものは手法によって大小様々であると考えられる。基本的には金融機関から直接的に働きかける貸出やコンサルティング業務関連でESGを意識した内容を提案することがより影響としては大きく、ESG投信購入のような手法は影響度として大きくはないと考えられる。この前提で捉えると、仮にGHG排出量削減目標を掲げたうえで達成しようとすれば、ポートフォリオの何%をサステナブルファイナンスに変換するべきか、あるいはクライアントへのコンサルティング提案でどこまでGHG排出量削減を実現させるべきか、といった戦略が(理論上では)計算できる。

ここで理論上と言っているのは、貸出時のコベナンツ条項(特約条項)などで債務者が達成目標として掲げても、必ず達成するかどうかは不明であること、TCFD・TNFD関連のリスク量算出ルールに未確定要素があること、採用するシナリオの違いなどによってリスク量算出結果も異なってくることなどの理由からであり、実際には前提条件を置いた内容でしか把握はできない。つまり何らかの施策においてGHG排出量削減効果そのものはあると思っていても、その数値の正確性は現状担保できないため、期待値的に捉えて施策を講じるということになる。数値での正確性についてはTCFD・TNFDいずれも現状では重視されていない中で、どこまで追い求めるかというのは重要な問題ながら、現状知られているノウハウでは対処できない部分もあるため、まずはできるところから高度化を検討するという対応にならざるを得ないと考えられる。

(2)既存の内部管理方法の応用可能範囲

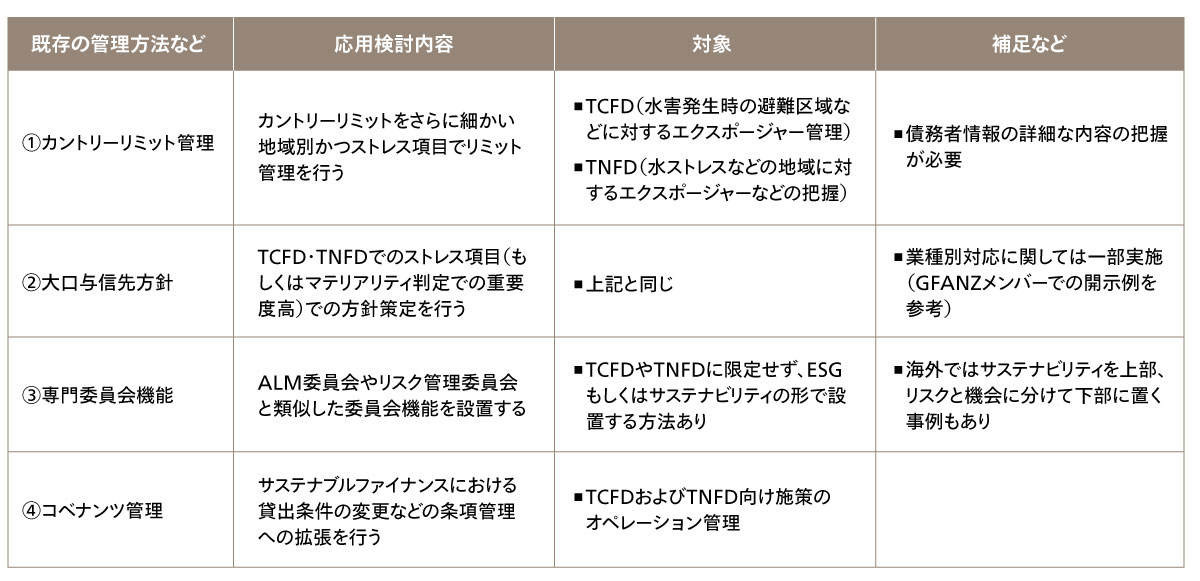

TCFD・TNFD対応と言っても、意識するべき点が多岐にわたっているため、ある程度整理していかないと内部管理の高度化にはつなげられない。そこでTCFD・TNFDそれぞれについて既存の内部管理方法で使える部分がないかをいくつか整理してみる。

図1 既存の内部管理とTCFD・TNFD対応(例)

図1 既存の内部管理とTCFD・TNFD対応(例)

既存業務管理の中で各種リミット設定が行われており、カントリーリミットは国別エクスポージャーに焦点を当てたものであるが、これを国別という発想から管理項目別という発想に切り替える形である。例としては水ストレスとしているが、森林伐採や有害物質汚染、先住民居住地域といった様々な切り口が考えられる。テーマに応じてエクスポージャーやリスク量などを集計して管理するという概念であるが、これを実現しようとする場合には、債務者の詳細情報(原材料仕入先や営業拠点所在地など)が必要となり、すぐに精度が高いものを完成させるのは困難である。

これに対し、一旦は業種別で区切ってみるという考え方に基づいているのがTNFD対応での使用ツール候補の1つとなっているENCOREや、GFANZメンバーによる開示対応である。第2回 で実施した開示調査結果に基づけば、海外金融機関は業種別対応という点において多くのシナリオ分析を実施することで一定の精度確保(と見なしている)を行っており、特にTCFD移行リスク算出において複数シナリオの活用(業種毎でのシナリオ採用)が確認されている。業種別で区切っているために個別企業の実態とは異なる可能性があり、正確性を十分担保できているとは言えない部分があるが、算出手法が確立されていない中では内部管理高度化への第一歩の段階と考えられる。

ガバナンスという点においては、サステナビリティを経営上の1つの重要なテーマとして、TCFD・TNFDに限定しない専門委員会などの設置という考え方が主流となってきている。ただしテーマとしては広くなるため、専門委員会の分科会的な機能を別途用意して上申していく方法が見られる。海外金融機関のガバナンス態勢では、新たなテーマに関する専門委員会であっても、専門委員会機能そのものは他の専門委員会と同様と捉えることで、既存のRAF(リスクアペタイト・フレームワーク)の枠組みにも自然と組み込まれる形になっている。

コベナンツ管理の応用に関しては、地域金融機関などでもどこまでシステム管理ができているか定かではないが、情報管理上の識別要件を追加し、識別要件別での集計もできるような方法が理想である。具体的なイメージとしては、サステナビリティ・リンク・ローンでのサステナビリティ・パフォーマンス・ターゲット(SPTs)管理として、対象となる事項や達成時の金利変動幅などが管理できるような例である。現状では債務者側の目標内容と金利変動の経済的価値変化が合致しているかどうかの問題はあるものの、積極的に気候変動対応などを促進するのであれば、システム上の何らかの手当は必要と考えられる。

(3)データに関する補足

前述(2)のように、既往のものを応用しようとしても、データ制約の問題は付いてくる。そこでここではデータ関連事項について少し補足したい。

現実論としては、図1の①カントリーリミット管理の応用や④コベナンツ管理の拡張をすぐに実現させることは難しく、少しずつ前に進めていくことになるが、特に①に関しては大きく2つのアプローチ方法があると考えられる。1つ目は「債務者情報の拡充を進め、一定の正確性を意識した対応を目指す」、2つ目は「(現在主流となっている)業種別で区切って方針を策定できるレベルまで達成させる」である。これは「個別企業の情報精度を上げ、管理したいテーマ別集計を可能にする方法」と「業種毎での区切りにより、個別企業の特殊性は勘案しない方法」という言い方もできる。

リスク量の把握ということに重点を置いた場合、二重計上の可能性とリスクの所在を見逃す可能性のどちらが問題かという観点では、業種毎で区切った場合、当該業種に該当しない他業種企業において何らかのリスクが存在する可能性が残る。一方で、当該業種の企業において実はそのリスクは限りなく小さいという可能性もある。当然どちらの影響が大きいかの判断はすぐにできないため、TCFD・TNFD対応上の優先順位として業種別対応を先行させる(その代わり正確性の問題は残る)形となっていると解釈できるであろう。つまり債務者情報の拡充に関しては現状において若干時間的猶予があると考えられる。

こうした考え方に基づけば、データ整備においてまずは業種別分類の定義(既存の分類方法かGICSなどに基づくか)を明確化し、採用する方法で一旦ポートフォリオ状況を把握、集計するべき対象事項の識別要件の過不足確認、といった手順でシステム対応やデータ整備の検討が必要となるであろう。本来であれば対象事項に関する識別要件の過不足確認を経てからでないと正しい戦略策定ができず、後のオペレーション実施に遅れが生じることにつながることから、実施可能性が高い施策を意識しつつ識別要件の不足を補う動きを急ぐのが望ましい。

2.経営戦略策定と運営

(1)TCFD・TNFD対応と経営戦略

TCFD・TNFDが新たなリスクドライバーということから、金融機関経営への影響を整理するうえで、ここでは銀行経営に焦点を絞って話を進めることとしたい。一般論として考えれば、新たなリスクドライバーが出てくれば、そのリスク量に応じて所要資本額が増えると考えられ、(他の条件が一定であれば)内部ROEなどの資本部分を分子とする収益性指標が一時的に悪化するような形になる。内部管理上として使用資本額を使うのか配賦資本額を使うのかによって、フロント側の受ける影響が変化するため、具体的なモニタリングは両方の視点で当面の間は見ていくことが望ましい。TCFD・TNFD対応が進むにつれ、所要資本額が随時変化(増加圧力)していく可能性を踏まえると、フロント側の投資対象商品選定や貸出金利条件などについて再考が必要となる場合も起こりうるため、各時点でのオペレーション結果が適切かどうかの判断ができる状態にしておくことがその目的である。

一方、業種別対応が進んでいく前提条件下では、新たなリスクドライバーの追加によって既存のリミット設定に抵触する可能性も出てくることや、エクスポージャー削減圧力がかかる可能性も出てくる。従前からの大口与信先対応を参考にすれば、個別債務者グループ向けとして追加的資金投入が困難である際には、役務取引など収益獲得可能性の観点で議論される場合があるが、TCFDやTNFD対応では債務者向けコンサルティング業務が重要な役割となりうるため、単純なエクスポージャーやリスク量をベースとしたRAF運営では不十分となることが想定される。

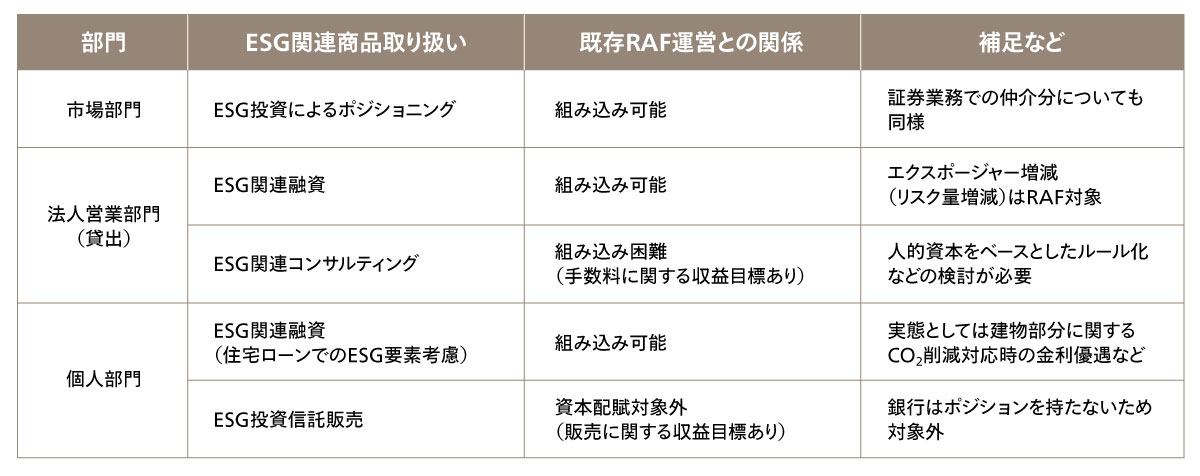

(2)ESG関連商品取り扱いとRAF運営

TCFD・TNFD対応と経営戦略との関係性において、一旦話を簡略化し、銀行の各業務部門におけるESG関連商品の取り扱いに焦点を当て、既存のRAF運営に組み込めるかどうかを整理すると、代表的な事例で考えれば内容は図2のようなイメージになる。

図2 銀行における各業務部門におけるESG商品取り扱いとRAF運営との関係性

図2 銀行における各業務部門におけるESG商品取り扱いとRAF運営との関係性

市場部門によるESG投資や法人営業部門の貸出に関しては、エクスポージャー変化(リスク量変化)がともなうため、既存のRAF運営に組み込むことは可能であるが、問題は気候変動リスクなどを軽減させるようなコンサルティング業務をどのように評価するのかである。収益目標ありという企業活動として、かつて一世風靡したデリバティブを内包した貸出では、資金利鞘とデリバティブ収益の計上方法の違いであり、RAF運営という観点ではエクスポージャーやリスク量が大きく変化するわけではないため問題とならないが、近年経営管理高度化の一環で人的資本などが意識されつつある中で、リスク量を変化させるコンサルティング業務は収益目標のみの形で良いのかどうかは論点となる。

論点整理としては、TCFD・TNFDに付随する何らかのリスク量全体の軽減目標設定を検討するのであれば、既存のRAF運営に組み込むかどうかはともかくとして、何らかのリスク量変化対比収益のような指標が目標設定されるべきである。特に業種別対応などで全体エクスポージャーが圧縮方向となる場合、全体収益維持のためにも役務取引など収益への依存度をどれくらいにするのかは重要な経営戦略の1つになると考えられる。

貸出業務の営業部門評価においては、伝統的に必ずしもリスク量と収益の関係性だけでは語れない部分があり、代表例としては担保の取り扱いである。信用リスクの観点では当然回収不能額が小さいほどリスクは小さいということになるが、追加担保を徴収することや、より換金性が高い担保へ切り替えたとしても、必ずしも適切に部門評価につながっているとは限らない。こうしたことから、リスクアペタイト選定を起点とした既存のRAF運営を軸とした企業運営において、エクスポージャーやリスク量が減少する前提条件を置いた場合、うまく機能しない部分があるかどうかを確認しておく必要があると言える。

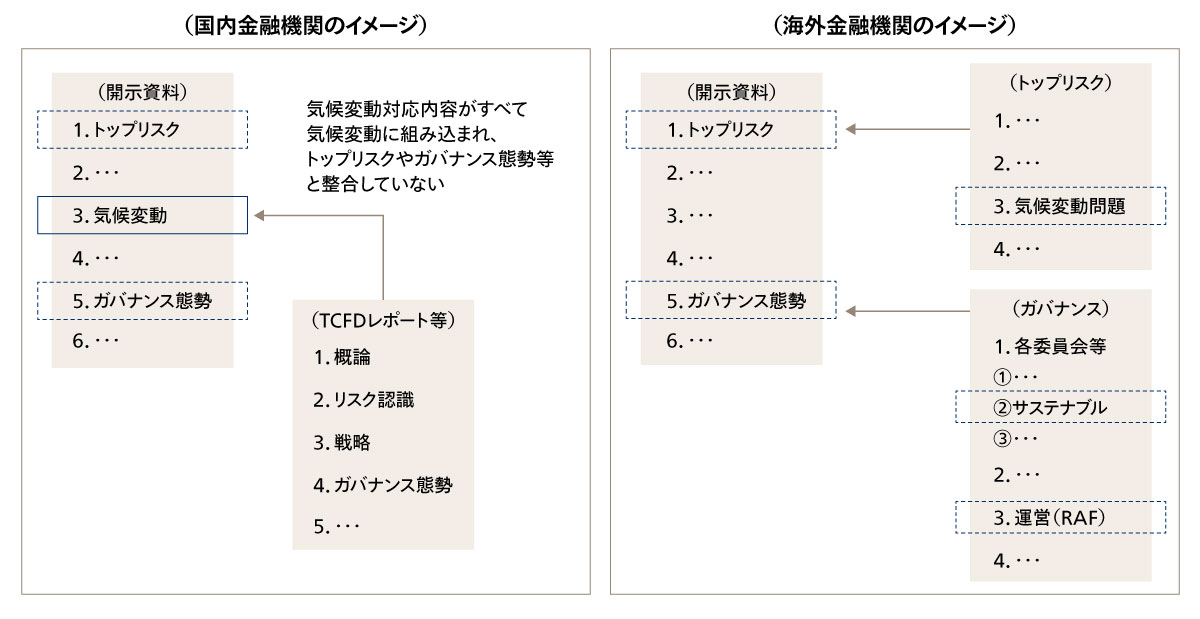

(3)ガバナンスおよび開示内容に関する補足

第2回 で紹介したTCFD・TNFDに関する開示調査において、特に国内の地域金融機関においてRAF運営が触れられていないことが明らかになった。気候変動関連については、①トップリスクとして位置づける、②専門委員会を設置する、③サステナブルファイナンスを積極的に行う、というのがほぼ共通事項であり、気候変動対応だけが追記されたような形となっているため、既存のガバナンス運営と整合していないケースが散見された。海外の先進的金融機関との違いに関しては図3のようなイメージとなっている。

図3 国内金融機関と海外金融機関の開示相違点

図3 国内金融機関と海外金融機関の開示相違点

海外金融機関に関しては、TNFDを考慮しても特に何も変わらず、戦略遂行においてRAF運営を継続する形が容易に推測されるが、国内金融機関のイメージのようにRAF運営につながっていないと、TNFD対応でもまた同じ問題が生じると考えられ、トップリスクやガバナンス態勢と不整合があると気候変動対応の本気度も疑われる可能性が広がる。ESG投資の世界では企業の本気度を求められるとすれば、風評リスク軽減という観点でも、整合する内容で開示・運営することが望ましい。

3.アビームコンサルティングのケイパビリティ

アビームコンサルティングでは、バーゼルⅢ関連規制対応の中でもリスクデータに関する案件を多数取り扱ってきていることで、TCFD・TNFD対応での新たなリスク関連データの取り扱いについて多くの知見を有する。さらに、非財務関連データに関わる各種分析および企業価値向上策への提言や、近年話題となっている人的資本経営に関する知見も保有している。

特にTNFD関連では現状未確定要素が多くあり、作業イメージの全体感がつかみにくいという状況ではあるが、1つ1つの要素を既存の業務と照らし合わせて整理していくことは可能であり、効率的に地球環境変化への対応を共に進めていくことに大きな意義があると考えている。

金融機関には金融仲介機能やサステナブルファイナンスの実施を通じて地球環境変化への対応を促進させる役割が求められる一方、金融機関自身のリスクコントロールや戦略策定などの経営高度化を進めることが自身の企業価値向上にもつながる。今後もアビームコンサルティングは、地球環境変化という新たな要素に向き合う金融機関の成長に貢献できるよう伴走支援していく。

インサイト

- 金融機関に求められる包括的な環境課題への対応 第1回 ネイチャーポジティブに係る動向と金融機関に期待される役割

- 金融機関に求められる包括的な環境課題への対応 第2回 金融機関におけるTCFD・TNFDの対応状況

- 金融機関に求められる包括的な環境課題への対応 第3回 金融機関におけるTCFD・TNFDの開示対応上の留意点

- 金融機関に求められる包括的な環境課題への対応 第4回 TCFD・TNFDを踏まえた経営高度化への道筋

相談やお問い合わせはこちらへ