世界各国でカーボンニュートラルを目指す取り組みが加速する中、国内においても2050年カーボンニュートラル宣言がなされたことにより、GX(グリーントランスフォーメーション)が、あらゆる業種・業界において最重要のアジェンダとなっている。また、投資家をはじめとするステークホルダーにおいても、ESGの観点からサステナビリティ情報の開示を企業に求める意識が高まっている。こうした流れを受け、2021年6月にはコーポレートガバナンス・コードが改訂され、プライム市場上場企業に対してTCFD※1、またはそれと同等の国際的枠組みにもとづく気候関連の情報開示が求められるようになった。また、2023年1月には、「企業内容等の開示に関する内閣府令」が改正され、有価証券報告書などにおいて「サステナビリティに関する考え方及び取組」の記載欄が新設され、サステナビリティ全般に関する開示の他、人的資本や多様性に関する開示、コーポレートガバナンスに関する開示など、開示すべき項目が拡充された。

アビームコンサルティングは2023年10月、「TCFD提言に沿ったシナリオ分析、財務インパクト評価に関する動向調査」を実施した。その分析結果から、これまでの同種の調査からは見えなかったTCFD提言に向けた対応状況や業界特有の特性や検討のポイントが明らかとなった。

TCFD開示内容調査から見えた業種特性を踏まえたシナリオ分析の要点

- 機械

- 食品

- GX

- サプライチェーンマネジメント

-

※1

気候関連財務情報開示タスクフォース(TCFD:Task Force on Climate-related Financial Disclosures)

調査の背景と概要

上述の「企業内容等の開示に関する内閣府令」改正はプライム市場上場企業に限らず、有価証券報告書を作成している企業全般が対象となる。

本府令は2023年(令和5年)3月31日以後に終了する事業年度に係る有価証券報告書などから適用開始されており「サステナビリティに関する考え方及び取組」「ガバナンス」「リスク管理」は必須、「戦略」「指標及び目標」に関しては重要性に応じて記載することが求められている。

今回アビームコンサルティングが実施した「TCFD提言に沿ったシナリオ分析、財務インパクト評価に関する動向調査」では、比較的気候変動リスクが高いにもかかわらず、株式会社日本取引所グループ(以下、JPX)が実施した調査※2によると開示があまり進んでいない3業種(食料品、機械、情報・通信業)のプライム市場上場企業全社(プライム市場全体の22%に当たる366社)を対象に、有価証券報告書のみならず企業ホームページにおけるTCFD提言に関する対応状況についてもリサーチの幅を広げ、シナリオ分析、財務インパクト評価を中心に調査・分析した(調査はいずれも2023年10月時点)。

TCFD提言に関する企業の対応状況調査は過去にもあるが、調査対象媒体が有価証券報告書に限定されているものや、調査内容が開示している企業数に留まるなど表面的なものが多かったように見受けられる。しかし、アビームコンサルティングが開示支援を行っている企業にリサーチしたところ、最も知りたかったのは「自社のリスクや機会をどのように選定すれば良いのか」「自社で一旦選定したリスク機会項目に抜け漏れがないか」「財務インパクト評価はどういったロジックで実施すればよいのか」など「戦略」におけるシナリオ分析や、財務インパクト評価に課題が集中していることが分かった。今回の調査は、企業にとって最も難易度の高いシナリオ分析、財務インパクト評価の分析にまで踏み込んだ点に大きな特徴がある。

-

※2

株式会社日本取引所グループ「TCFD提言に沿った情報開示の実態調査 」

高い定量的な開示のハードル

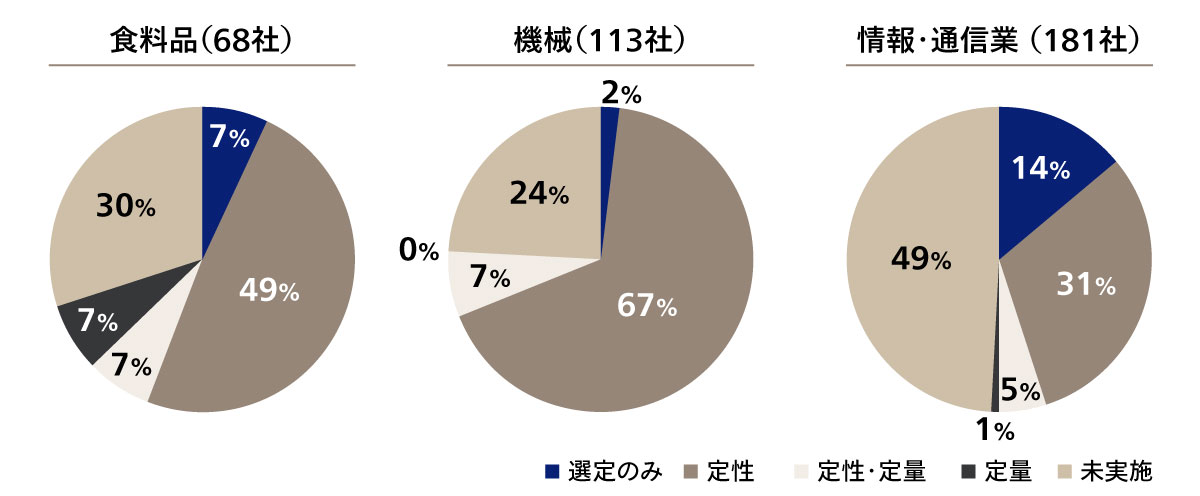

今回の調査結果では食料品70%、機械76%、情報通信51%の企業が「戦略」分野においてなんらかの開示がされていた(図1)。前述のJPX調査(2021年11月公表)からかなり取り組みが進んだことがうかがえる。

情報・通信業の開示比率が他の2業種と比べて少ない数値となったことについては、同業界には比較的小規模な企業も多数存在し、まだTCFD開示にまで着手できていない状況があるのではないかと推察する。また、他業種に比べて相対的に気候変動の影響が小さいと感じている可能性もある。

さらに開示レベルについても踏み込んで調査した。ここで「定量評価」とは財務インパクトを具体的な数値で開示していることを示し、「定性評価」は財務インパクトを数値ではなく大・中・小などで開示している状況を示している。企業によっては、一部(炭素税の影響など)は定量開示をしているが残りは定性開示というケースもあり、その場合は「定性・定量」と分類した。

一部でも定量的な開示ができている企業は、まだ環境先進企業に限られ、食料品で14%程度、機械は7%、情報・通信業は6%程度であった。アビームコンサルティングが支援を実施している会社の状況からも、遠い将来の財務影響額の算定結果は不確実性の高い数値であり、これをそのまま開示することへ社内の抵抗感が根強いことが推測される。

図1 食料品、機械、情報・通信業における「戦略」の開示レベル

図1 食料品、機械、情報・通信業における「戦略」の開示レベル

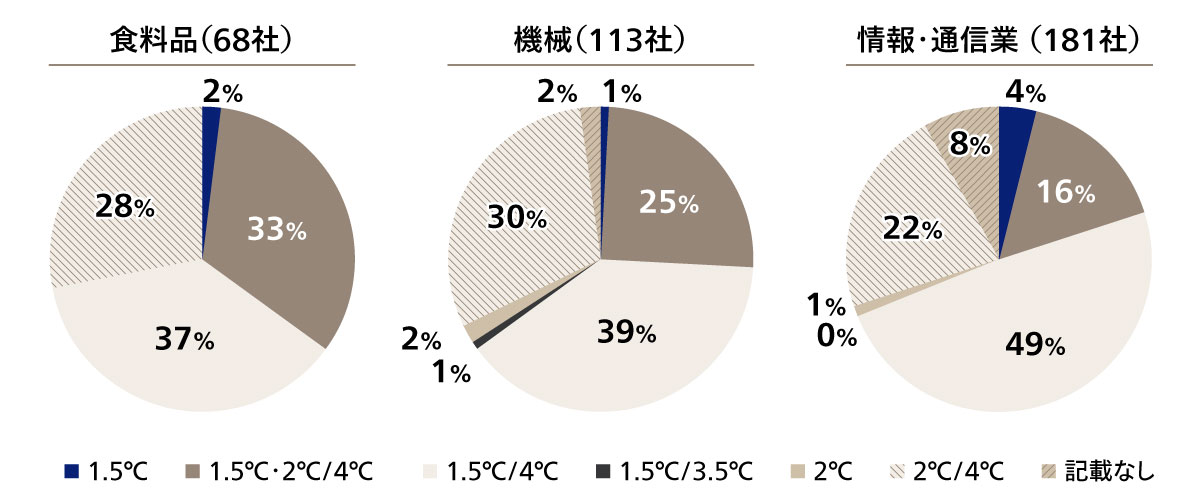

選定したシナリオ温度帯については、業種による大きな差異は見られなかった(図2)。温暖化が進行するシナリオに関してはほぼ全社が4℃を選定していた。一方、温暖化が一定程度で収まるというシナリオでは2℃と1.5℃が共存しているが、今回の調査で概ね7~8割程度の企業が既に1.5℃シナリオを選定していることが明らかになった。温暖化の影響が深刻化することに加えて1.5℃のシナリオに基づく文献が増えてきたこともその一因だと考える。

図2 食料品、機械、情報・通信業における「シナリオ温度帯」

図2 食料品、機械、情報・通信業における「シナリオ温度帯」

GHG排出量と削減目標には顕著な業界特性が見られる

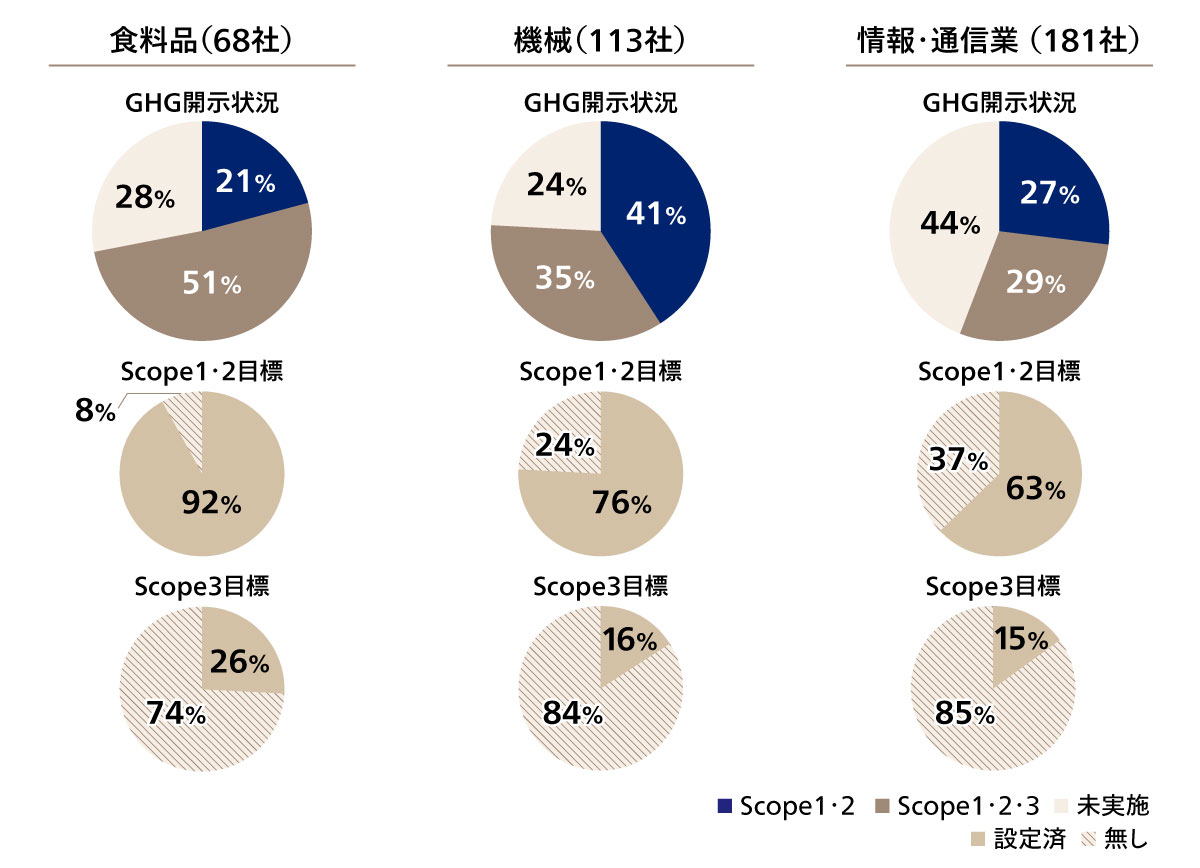

温室効果ガス(GHG)の排出量※3と削減目標についても調査結果をまとめた(図3)。まずGHG排出量については、食料品ではScope1、2に関しては全体の72%が開示済みであり、Scope3に関しても全体の51%が開示していた。機械ではScope1、2に関しては76%が開示済みと高い比率を示したがScope3になると35%と開示比率が大きく下がった。情報・通信業は相対的に開示比率がやや低くScope1、2が56%、Scope3が29%という状況であった。

現状でScope3まで開示できている企業はまだ一部に限られるが、自社のみならずサプライチェーンを通じた排出削減が求められる昨今の状況から今後増えていくことは間違いない。ただ業種により算定における困難さが異なるであろうことが本調査結果からも伺える。

Scope3開示比率が51%と最も進んでいた食料品は、カテゴリー1(購入した製品・サービスに由来するGHG排出)の比率が高く、産業連関表ベースの排出原単位表から2次データを用いた算定が比較的容易であるということが推測される。

一方で機械のScope3開示割合が低いのは、カテゴリー11(販売した製品の使用)の比率が高い業界特性から、参照できる原単位データもなく算定が困難であることが要因ではないかと考えられる。逆に機械におけるScope1および2の開示率が高いのは、顧客からの製品単位での排出量情報提供の要請の備えるためではないかと考えられる。

情報・通信業ではScope3に限らず全体的に開示割合が低くなっているのは、比較的小規模な企業が多く、GHG算定まで着手できていない状況があるのではないかと推察する。

GHG削減目標については、Scope1、2に関しては、食料品92%、機械76%、情報・通信業63%と多くの企業が削減目標を開示している。これは、日本政府が2030年度までにGHG排出を46%削減(2013年度比)するという目標を打ち出していることが大きく影響していると推測される。

一方、Scope3削減目標になると、食料品26%、機械16%、情報・通信業15%と大幅に開示率が減少する。サプライヤーと共同で取り組むScope3削減は自社のみでは完結できず、現状では目標設定して開示するハードルが高いことが見て取れる。

図3 食料品、機械、情報・通信業におけるGHG排出量と削減目標の開示状況

図3 食料品、機械、情報・通信業におけるGHG排出量と削減目標の開示状況

-

※3

自社からの直接排出であるScope1、電力使用など自社からの間接排出であるScope2、自社サプライチェーンの上下流からの排出であるScope3の区分で算定報告することがGHGの国際的な算定・報告基準である「GHGプロトコル」で定義されている

深堀調査で明らかになったリスク・機会項目の共通事項と業界特性

続いて、今回の調査で大きな成果と言える点について触れたい。今回、「戦略」部分が任意開示となっている有価証券報告書のみならず企業ホームページにまで調査範囲を広げたことで、気候変動に関するリスクと機会に、いくつかの方向性や業種による特徴があることが浮き彫りになった。なお、各社からピックアップした個別の表現を整理分類し統合するに当たっては、TCFD最終報告書※4の表現を基準にした。

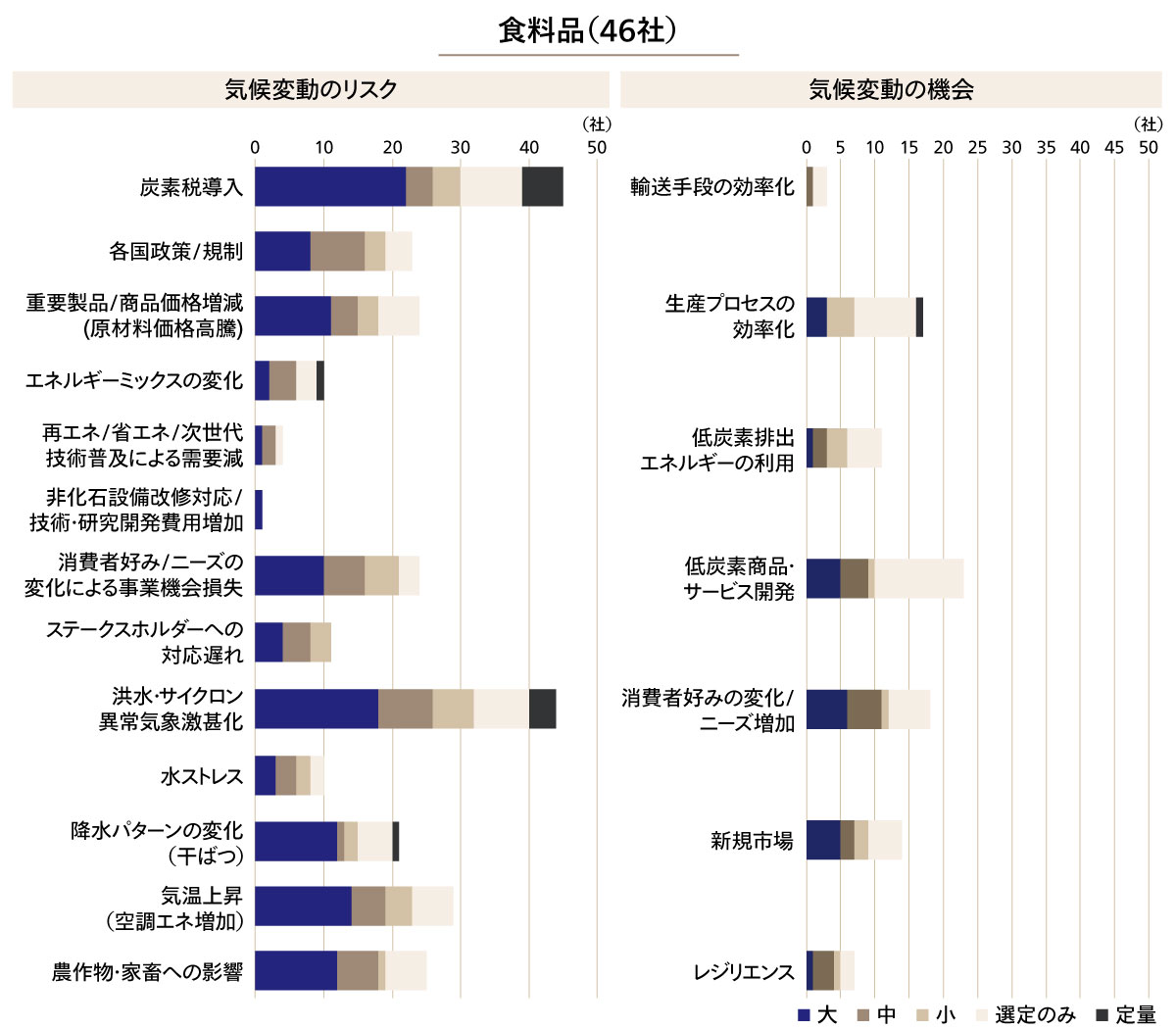

食料品 の業界特性

食料品の多くの企業がリスクと捉えていたのは、「炭素税導入」「洪水やサイクロンなど異常気象の激甚化」などであり、一方でビジネスチャンスと捉えているのは、「低炭素商品・サービス開発」「消費者の好みの変化/ニーズ増加」などであった(図4)。また「降水パターンの変化」や「農作物・家畜への影響」など物理的リスクを意識する企業が多かった。さらに、評判リスクに関しては投資家に代表されるステークホルダーよりも消費者を重視する傾向が大きいのも特徴的である。これはB2C企業が多いことが影響していると思われる。

また、「降水パターンの変化」や「農作物・家畜への影響」などは業界特有のリスクと考えられ、これから財務インパクト評価を実施する企業などはこのあたりからまず検討するのが良いだろう。

機会についてはなかなか打ち出しにくい業界と考えるが、気候変動を含む環境問題全般に関心を持つ層が今後益々増えていくであろうことを考えると、相対的に環境インパクトの小さい商品を開発できれば大きなアドバンテージになることが予想される。ただし、開発には相応の時間が必要となるため早めに対応を準備することが望まれる。

その他、相対的に水のインパクトが大きいのもこの業界の特徴であり、先進企業ではCDP Waterへの回答も進んでいる。気候変動(TCFD)に次いで関心が高まっている自然資本(TNFD)についても準備を進めることがステークホルダーへのアピールのみならず企業経営上も有意義だと考える。

図4 食料品企業が考える気候変動のリスクと機会

図4 食料品企業が考える気候変動のリスクと機会

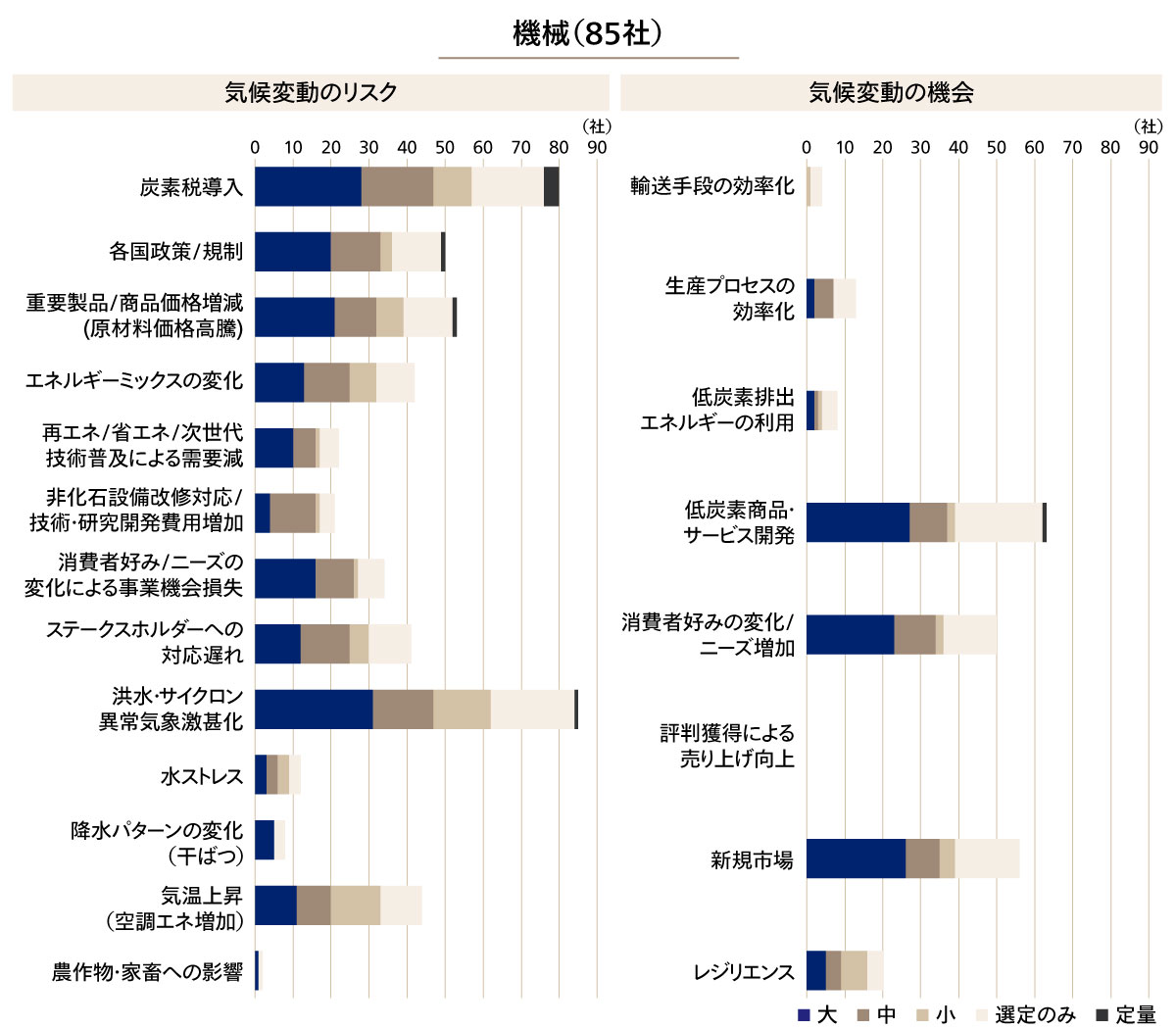

機械 の業界特性

機械の多くの企業がリスクと捉えていたのは、「炭素税導入」「洪水やサイクロンなど異常気象の激甚化」などでありいずれも9割を超えている(図5)。一方でビジネスチャンスと捉えているのは、「低炭素商品・サービス開発」などであった。また脱炭素社会移行に伴う「新規市場(EV市場・水素・アンモニア・CCUSなど)」をチャンスとしてあげている企業が6割程度と高いことや、評判リスクに関しては消費者と投資家などその他のステークホルダー両面に気を配っていることがこの業界の特徴であると考える。

異常気象激甚化による工場停止や原材料価格の高騰などがこの業界の多頻出リスクと考えられ、これから財務インパクト評価を実施する企業などはこのあたりのリスクをまず検討することをお勧めする。一方、環境インパクトの小さい商品開発によりビジネスチャンスが拡大するというストーリーが比較的説明しやすい業界と考えられ、このあたりの具体的な方向性を示すことで外部からの評価は高まりそうである。また食品同様、相対的に水のインパクトが大きく自然資本(TNFD)についても準備を進めることをお勧めする。

図5 機械企業が考える気候変動のリスクと機会

図5 機械企業が考える気候変動のリスクと機会

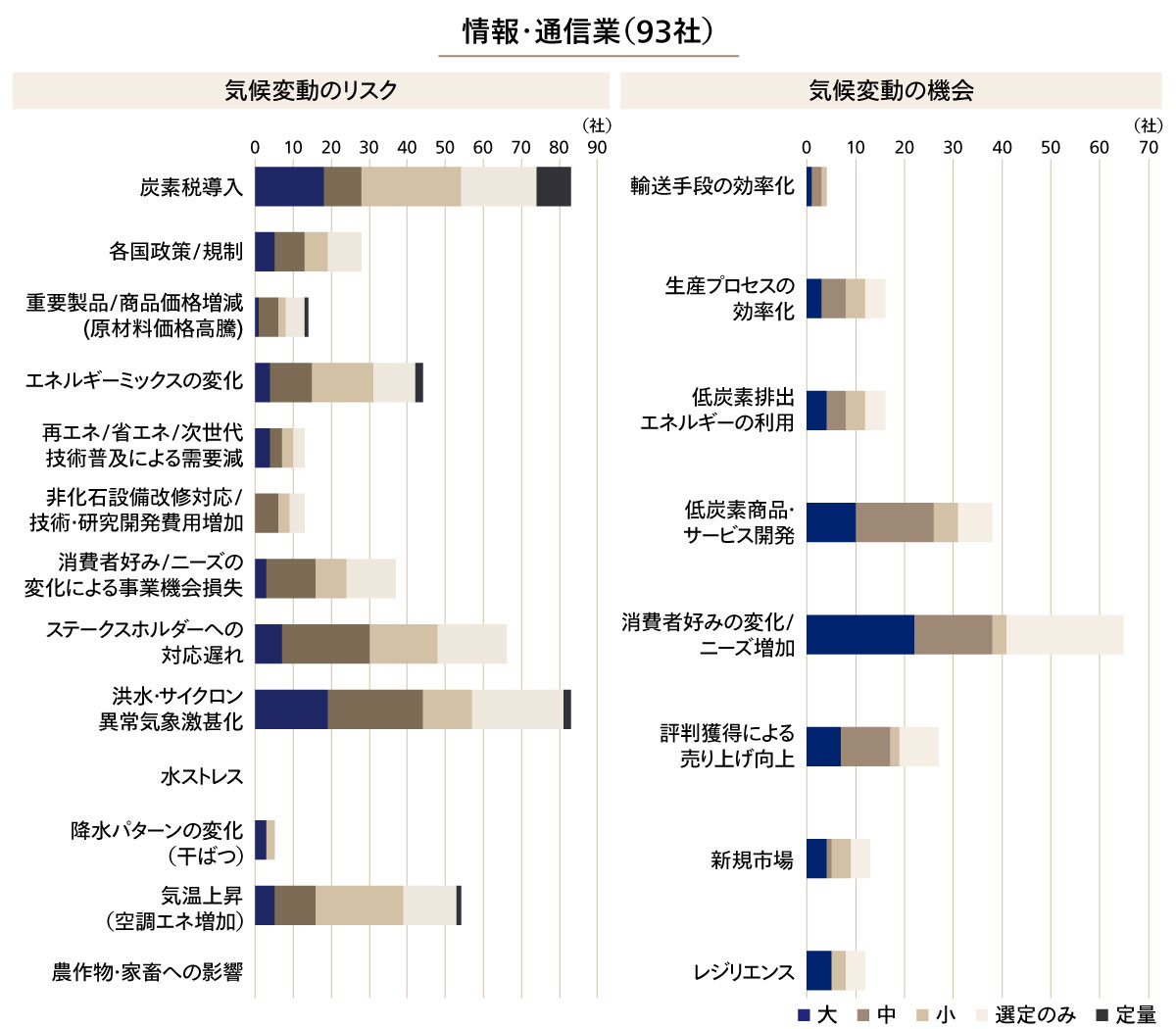

情報・通信業 の業界特性

情報・通信業においても「炭素税導入」「洪水やサイクロンなど異常気象の激甚化」はほとんどの企業がリスクと認識していた(図6)。また「気温上昇による空調費用の増加」についても6割程度の企業がリスクとして挙げていた。一方で「規制対応」や「原材料価格上昇」といったリスクをあげている企業は他業界と比べると少ないのは特徴的である。また、B2B企業が多いためか、消費者よりもその他ステークホルダーのリスクをより意識しているのもこの業界特有のようである。それと裏腹ではあるが、メディア企業など中心に「評判獲得による売上増」を機会に上げている企業が多いことも業界特性と言えそうだ。

変化の激しい業界であり、消費者の好みやニーズの変化にいち早く対応することでビジネスチャンスとなる一方で変化をつかみ損ねると一転リスクにもなることから、定期的な見直しをすることが他業種と比べても特に望ましいだろう。

図6 情報・通信業が考える気候変動のリスクと機会

図6 情報・通信業が考える気候変動のリスクと機会

TCFDはISSBに移管されたが重要性は変わらず

今回の調査では、東証プライム上場企業の食料品、機械、情報・通信業の全企業を対象に、企業ホームページにおけるTCFD提言に対する開示状況を、シナリオ分析、財務インパクト評価を中心に実施した。全体としての共通事項とともに、業界特有のリスクや機会項目も浮かび上がってきており、これから検討する際や検討内容の高度化を図る際の参考となり得る有益な結果が得られた。

これから取り組みを始める企業だけでなく、自社で取り組みを始めたものの自信がなく同業他社の動向や取り組み事例が気になるといった企業にとっても、参考にしていただけたのではないかと考える。

本調査が、これからTCFD提言に沿った開示を始める企業や既に開示済の企業が開示内容の高度化を検討する企業の一助になれば幸いである。

最後に、本インサイトでは一般に浸透しているTCFDという名称を用いたが、国際サステナビリティ基準審議会(ISSB)は2023年6月、最初のサステナビリティ開示基準となるIFRS S1号(サステナビリティ関連財務情報の開示に関する全般的要求事項)と、IFRS S2号(気候関連開示)を公表し2024年からTCFD機能もISSBに移管された。

日本においてはサステナビリティ基準委員会(SSBJ)によって、日本版S1基準およびS2基準の開発が進められている。このSSBJが開発する基準が日本のサステナビリティ開示基準となり、金融庁も有価証券報告書に取り込むことを検討している。これらの流れを受け、今後もTCFD提言(IFRS S2)に沿った開示を進めていくことの重要性がさらに高まっていくことを付記しておきたい。

今後もアビームコンサルティングは、クライアントの変革パートナーとして、2050年カーボンニュートラル実現に向けた企業のGXマネジメントの構築を支援していく。

相談やお問い合わせはこちらへ