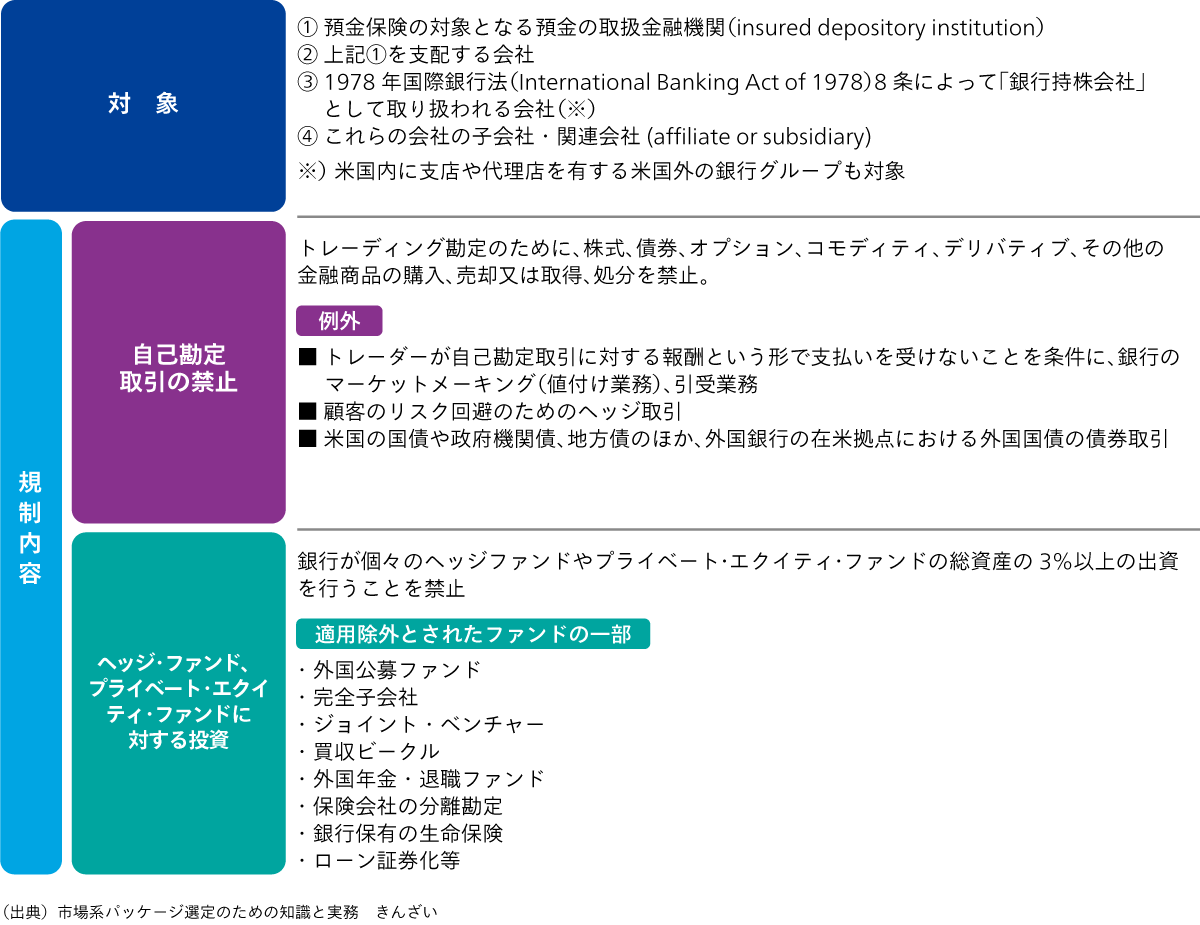

一方、ボルカー・ルールには、適用以降多くの課題が指摘されています。中でも図1“ 自己勘定取引の禁止の例外“ にあるように、顧客のためのマーケットメイキングや引受業務を行うこと、そのためのヘッジ取引は認められていることがあげられています。マーケットメイキングとは、債券などの売値と買値のプライスを提示する行為を指し、顧客は最適なプライスを提示したマーケットメーカー を選びます。そして選ばれたマーケットメーカーがその後の債券の清算委託業務など引受業務を行います。銀行がこれらマーケットメイキング業務や引受業務を担ってくれなければ、一般顧客は債券を売買できなくなるため、例外扱いとなった経緯があります。

しかしボルカー・ルールの対象である預金を取扱う商業銀行(以下「当該商業銀行」)が日々のトレーディング業務で、債券を事前に確保する際には、顧客のための債券(マーケットメイキング業務目的)と自己勘定でトレーディングをするための債券を厳密に区別すること、さらにそれを説明することは非常に難しいと言われています。本規制が適用されて以降、できるだけ保守的に対応しようとする当該商業銀行にとって、マーケットメイキング業務自体を存続するモチベーションは縮小傾向にあります。

ヘッジ取引もマーケットメイキング業務とセットで必要になる業務です。マーケットメイキング業務のために一定の債券を抱えるためには、その価格上昇リスクを金融派生商品でリスク相殺する必要があります。しかし完全に個別ヘッジすることは難しく、通常は複数の取引を組み合わせてヘッジする手段を取ることにより可能な限りヘッジを図るものの、完全なるヘッジ状態にはなりません。これら完全ヘッジが証明できない取引はボルカー・ルールでは自己勘定取引とみなされています。

マーケットメーカーは市場の流動性を供給するために欠かせない存在ですが、このマーケットメーカーによるリスクテイク力の低下は、リスク許容に対するコスト意識の高まりに繋がるため、結果的に取引コストが上がることを意味します。こういったマーケットメーカーの減少や取引コストの上昇により取引量が減ると、市場混乱時にポジションがクローズできなくなる恐れがあるため、市場のボラティリティが上昇し、マーケットの価格が乱高下するリスクが高まることになります。こういった現象を流動性の低下による弊害と言われています。ただし、Lael Brainard 氏が今回の声明でも伝えているようにボルカー・ルールが流動性の低下に直接影響する、しないについては現時点、評価が分かれています。

しかしもっとも多く指摘されているボルカー・ルールの弊害は、上記マーケットメイクやヘッジ取引の証明の分析や報告に伴う管理負荷とそれに伴う人件費や外部委託、システム等の費用増加です。米国では結果的に、これらの費用が負担できる大規模な当該商業銀行の競争優位性を高めることに繋がりました。この現象は、指摘されていた課題に対する対応結果となったものであり、本質的な解決策とはなっていないことから、弊害は継続されているという認識に至っています。

これら弊害を受け、今回の、改定案では、以下見直しが提案されています。

- 企業の取引資産および負債の規模に基づいて当ルールの遵守要件を改正すること

←規模は3段階に分けられ、それに応じて遵守・報告義務が変わる。自己勘定の資産が100億ドル未満の銀行は規制対象から除外される

- 自己勘定取引の定義を見直し、明確にすること

- 適切に設定された内部リスク制限内で取引を行う企業が、値付けまたは引受業務を許容範囲内で行っていることを明確にすること

- ヘッジ取引の基準を簡素化すること

- 外国銀行機関の外国での事業活動に課せられるボルカー・ルールの影響を制限すること

- 規制当局に提出する取引活動情報を簡易化すること

中でも米国外での取引について、ボルカー・ルールの適用除外とする要件が緩和(米国内の支店や会社から資金を調達していないと証明するなど)されることが、邦銀にとって多大な恩恵を齎すものと思われます。その影響からか、個人的印象として今回のプレスリリースは、日本で大きく取り上げられたにも関わらず、米国ではさほど大きなニュースになっていません。むしろ、トランプ大統領が規制を撤廃すると宣言し、金融監督機関の人事が見直された割には、厳しい規制が引き続き課せられることになった米国の大手金融機関の期待を裏切った印象が強いように思われます。と、同時に連邦準備制度理事会は、金融規制緩和に対して慎重な姿勢を保つ意向であることが示されたプレスリリースともいえます。