2000年代初頭、国内の携帯電話市場は、国内メーカーの独壇場だった。しかし約20年経過した今、フューチャーフォンがスマートフォンに変わり、ラインナップ、販売台数共に海外メーカー製が大半を占めるようになった。

この携帯電話市場で起きた現象と同様の状況に、自動車産業も直面している。グローバルでの脱炭素・循環型社会の対応に向けた急速な電気自動車(EV)への開発シフト、その電気自動車開発で先端を走る新興EVメーカーが取る「ソフトとハードの分離」による開発手法は、まさにスマートフォン開発で取られている手法と同じであり、自動車の産業構造やビジネスを大きく変えるインパクトを持つ。

国内の自動車OEMもグローバルでの競争力を維持するために同様の手法にシフトしつつある。従って、大半の日系自動車部品サプライヤー(以下サプライヤー)にとって、「ソフトとハードの分離」への対応は避けては通れない。

そこで、本インサイトでは、2回にわたって「ソフトとハードの分離」がもたらすサプライヤーのビジネスモデル変革のチャンスについて解説する。

第1回では、「ソフトとハードの分離」がもたらす自動車産業への影響を述べる。次に、第2回で、「ソフトとハードの分離」の変化をチャンスと捉えることで、ビジネスモデル変革に向けてサプライヤーが取るべきアクションの方向性を示す。

日系自動車部品サプライヤーの生き残り戦略:「ソフトとハードの分離」がもたらすビジネスモデル変革 第1回 「ソフトとハードの分離」がもたらす自動車産業への影響

- 自動車

- 経営戦略/経営改革

ソフトとハードの分離とは何か?

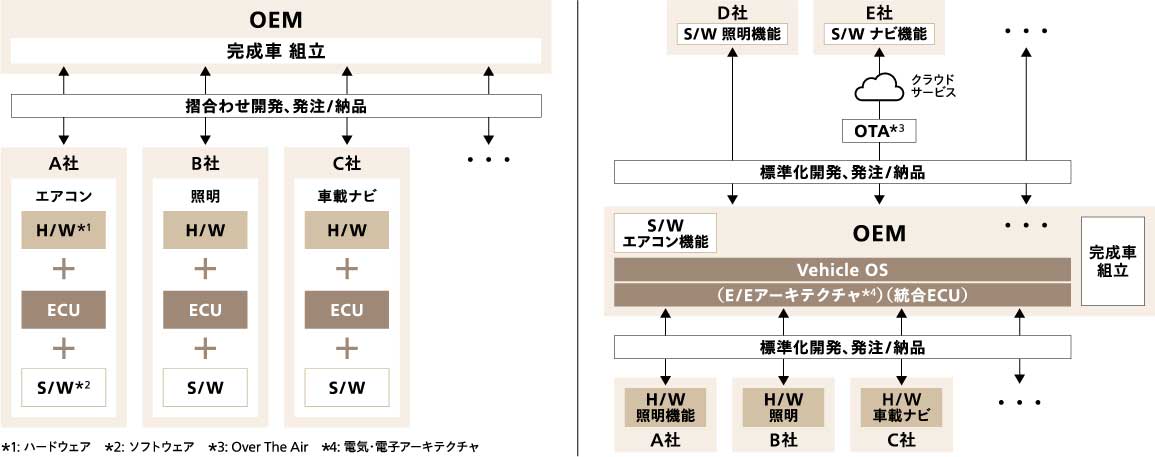

従来、自動車の部品はメカ、電装基板(ECU)、ソフトで構成されたシステム単位でモジュール化しており、モジュールをTier1(OEMと直接取引をしている会社)が自動車OEMとすり合わせ開発・製造して供給、その構成部品をTier2(Tier1と直接取引をしている会社)がTier1とすり合わせ開発・製造して供給するピラミッド構造となっていた。

一方、電気自動車の世界シェア1位であるテスラの開発手法は、車両内でモジュールごとに存在するECUを統合し、大半のソフトウェアを自社で開発することで、電気・電子プラットフォームを一元管理・制御している。その結果、サプライヤーはメカ、ECU、ソフトをまとめたパッケージ開発が必要なくなり、各要素は別々に開発・調達される。またプラットフォームが統合されたことによって、開発仕様も標準化される。これがソフトとハードの分離による開発手法である(図1)。

図1 ソフトとハードの分離によるサプライヤーとの関係

図1 ソフトとハードの分離によるサプライヤーとの関係

ソフトとハードの分離の影響を受ける自動車部品群

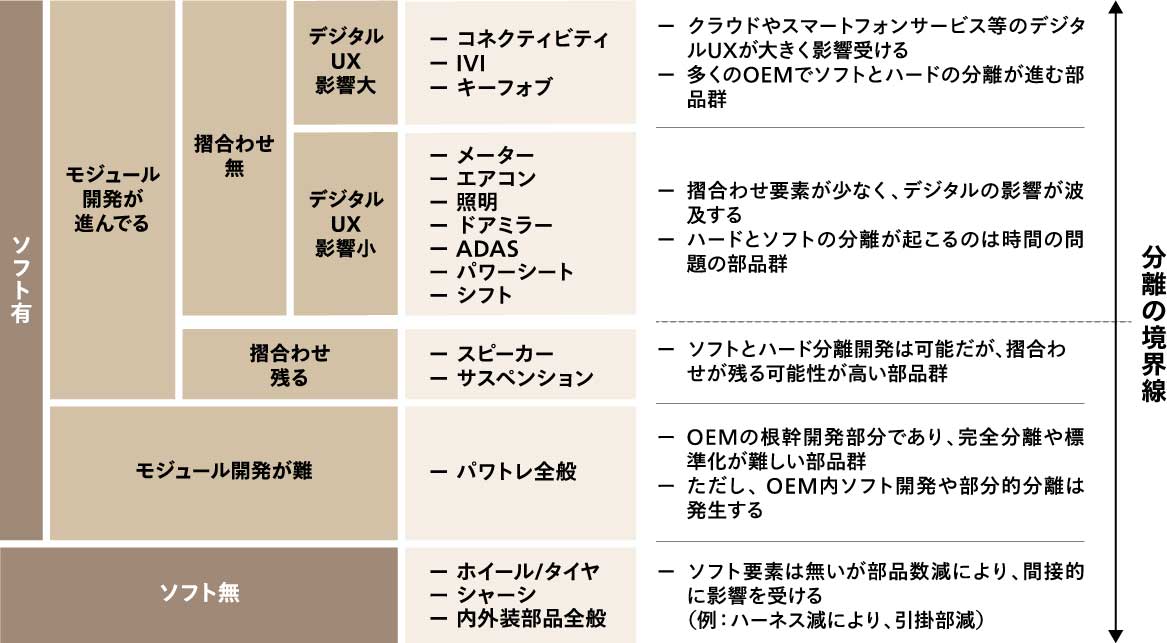

各自動車部品に対するソフトとハードの分離の影響度合は部品群ごとに異なってくる(図2)。車載NAVI/Audioシステム(IVI)、テレマティクスユニット(TCU)、キーフォブ(車用電子キー)といったスマートフォンサービスの影響を受けやすい部品群は既にソフトとハードの分離による開発は始まっている。例えば、IVIに搭載されているインフォテイメントシステムは、ハードはサプライヤー、ソフト開発はOEM開発もしくはOS含めて外部のソフトサービスプロバイダーに委託するケースが増える。例えば、本田技術研究所、日産自動車はIVIユニット上のOSとソフトサービスについてGoogleと共同開発を行っている※1。

ソフトとハードの分離が本格的に進んだ場合、これらの部品群を皮切りに、対象部品が拡大される。特にすり合わせ要素が少なく、モジュール開発が進んでいる部品群はソフトとハードの分離の影響を受ける可能性が高い。

図2 ソフトとハードが分離する部品群

図2 ソフトとハードが分離する部品群

ソフトとハードの分離の必然性

大手自動車OEMも同様の戦略でテスラに追従しており、フォルクスワーゲンは既に統合ECU、自社のビークルOSを搭載した電気自動車を既に販売しており※2、トヨタ自動車も電気・電子プラットフォームを統合し、車両ソフトウェアをグループ会社で一元的に開発を行う戦略を取り始めている※3。

大手自動車OEMも「ソフトとハードの分離」に基づく開発戦略にシフトし始めている背景として、次世代自動車におけるコスト競争とニーズへの追従、自動車ビジネスの変化の変化があげられる。

OEM間のコスト競争の激化

新興メーカーは、コスト競争力の高い電気自動車をグローバルで提供している。例えば、2021年2月に、テスラのモデル3のロングレンジモデルは、航続距離500km以上で500万円以下の販売価格を実現した※4。

これに対して、大半の自動車OEMにとって電気自動車の展開は始まったばかりで、台数規模によるコストダウンは限定的であり、テスラの価格競争力は脅威である。

テスラは、ECUの統合化によって部品点数の削減、ソフトとハードの分離によって調達対象の切り出し、仕様の標準化によって調達コストの削減、単一のプラットフォーム管理によって年度モデルごとの開発を行わず、より安いサプライヤーへの継続的な切り替えを行って、コストを下げている可能性が高い。

従って、今後、電気自動車が主戦場になることを考慮すると、自動車OEMにとってソフトとハードの分離はグローバルで競争力を高めるために必要な条件となる。

消費者ニーズの変化

従来、車の機能価値は、顧客にとって車両購入時が最も高く、数年で劣化するのが当たり前だった。しかし、昨今、スマートフォンの普及によって、最新の機能や情報が常に提供・更新される「鮮度維持」のユーザーエクスペリエンスが当たり前になっている。そのため、そのエクスペリエンスが自動車にも求められるようになってきた。つまり、車両販売後も継続的なアップデート、ユーザごとに機能をカスタマイズできるパーソナライゼーションが求められるようになってきた。

これまでも自動車販売後のアップデートは、ナビの地図更新など、限定的な領域のみで行われていた。しかし、自動運転を始めとした車両機能の多くは、複数の車両デバイス(センサーなど)と連携しながら膨大な計算処理が必要になるため、アップデートを行うには横断的なモジュール連携が必要になる。

従来の車では、各モジュールでECUを持ち、サプライヤーも異なるため、1つの機能を追加・更新するだけで膨大な開発コストと調整が必要になる。そのため、継続的かつ短期間でのアップデート提供が難しい現実がある。

一方、テスラは統合ECUで各モジュールを統合的に管理・制御しているため、モジュール間でのすり合わせ開発が不要になり、継続的かつ短い周期で機能を追加提供できている。

自動車OEMのビジネスモデルの変化

電気自動車へのシフトにより、部品数の減少、システムの簡素化が進み、故障率が低下することや、シェアリングを含めたモビリティサービスの進展により、アフターセールスを含めた自動車ビジネスの収益は悪化していく可能性が高い。

一方で、ソフトとハードの分離によって、売り切りではなく、スマートフォンのようにライフサイクルで継続的に収益を生み出す新たなビジネスモデルが生まれてくる。

従来は、前述の通り、モジュールごとにサプライヤーとのすり合わせによる開発を前提としていたため、ライフサイクルで継続的に収益を生み出すビジネス検討はかなり限定的だった。

しかし、テスラはOTA(Over The Air)を使うことで、価値の高いアップデート機能に課金するビジネス、下位グレードを購入した顧客が追加料金を支払うことで上位グレードの機能にアップデートできるサービスを米国で展開している※5。また、トヨタ自動車はソフトウェアだけでなく、ハードウェアもセットでアップグレードするサービスを始めている※6。

アビームコンサルティングでは、従来の自動車販売とアフターサービスだけでなく、ライフサイクル全体を捉えたビジネスモデルはサプライヤーの生き残り戦略に向けた大きなチャンスと捉えている。次回の第2回では、「ソフトとハードの分離」の変化をチャンスと捉えることで、サプライヤーがビジネスモデル変革に向けて取るべきアクションの方向性を解説する。

-

※1

日産自動車Webページ、本田技研工業Webページより

-

※2

Volkswagen Webページより

-

※3

トヨタ自動車 Webページより

-

※4

テスラWebページより、ただし、その後、値上げを行っており、2022年4月時点で販売価格639万円

-

※5

米国テスラWebページより

-

※6

KINTO FACTORY Webページより

日系自動車部品サプライヤーの生き残り戦略

- 日系自動車部品サプライヤーの生き残り戦略:「ソフトとハードの分離」がもたらすビジネスモデル変革 第1回 「ソフトとハードの分離」がもたらす自動車産業への影響

- 日系自動車部品サプライヤーの生き残り戦略:「ソフトとハードの分離」がもたらすビジネスモデル変革 第2回 サプライヤーが取るべきアクションの方向性

相談やお問い合わせはこちらへ