株式会社ビューカード

Customer Profile

| 会社名 | 株式会社ビューカード |

| 所在地 | 東京都品川区大崎一丁目5番1号 大崎センタービル |

| 設立 | 2009年9月1日 |

| 事業内容 | クレジットカード業、金融業、クレジットカード等の決済処理代理業、現金自動預払機による金銭貸付の代理業務、現金自動預払機による預貯金引出の代理業務、前払式支払手段の 発行業及び販売業、情報処理及び情報提供サービス業、両替業、これらに付帯関連する一切の事業 |

| 資本金 | 50億円 |

※会社名、肩書き、役職等は取材時のものです。

信用リスクと収益性のバランスの取れた限度額設定を可能にする AI途上与信モデルを構築

クレジットカード業界大手のビューカード。同社は異業種参入やキャッシュレス推進といった市場環境の変化を踏まえ、競争力強化を図るべく、限度額設定の抜本的な見直しに着手し、不要なリスクを被らないような収支判定に基づいたリスク判断の実現を検討していた。そこでパートナーに選ばれたアビームコンサルティングは、取引情報やコールセンターログ、外部信用情報等を活用することで途上与信モデルの高度化を実現。不要なリスクを被らない最適なリスク判断による審査業務の高度化に向けた大きな一歩を踏み出した。

プロジェクト概要

導入前の課題

- 信用リスクと収益性のさらなるバランス向上が必要(利用機会損失の低減)

- 途上与信モデルのさらなる精度向上が必要(信用リスクの低減)

- 外部信用情報機関への照会要否の判断が必要(審査コストの低減)

ABeam Solution

- クライアント課題を解決する審査モデルの全体設計ノウハウ

- 習熟したAI技術による高度なモデル開発力

- クライアントに寄り添ったコンサルティングサービス

導入後の効果

- リスクと収益性のバランスが取れた限度額設定を可能にする途上与信モデルを構築

- 高度なAI技術による途上与信モデルの精度向上

- 外部信用情報機関への照会要否を判定する一次審査モデル開発による審査コスト低減

Story

アビームコンサルティングの高い知見に裏付けられた提案は、社内でも高く評価されています。レスポンスが早いので、とても助かっています

株式会社ビューカード

オペレーション統括部主任

山口 紗也香 氏

Story

プロジェクトの背景

競争力強化に向けて、途上与信の高度化を計画

ビューカードは、2009年にJR東日本のクレジットカード事業を承継して設立されたJR東日本グループのクレジットカード会社である。同社は「駅や街で便利な、独創的で信頼のおける決済サービスの提供を通じて、より豊かな生活の実現に貢献します。」という理念の下、Suica付きクレジットカードをはじめ、多くの提携カードを発行し、事業を展開している。

現在、クレジットカード業界は異業種からの新規参入によるライバル企業の増加や、キャッシュレス決済の普及の影響もあり、競争が激化している。その中で、ビューカードでは成長戦略の1つとして、クレジットカード会員への途上与信による適正限度額付与のシステム化を計画。クレジットカード限度額の上限増額に伴う信用リスク増加に備え、審査精度の厳格化を図るとともに、利用機会損失を抑えるための許容すべき信用リスクを見極めた限度額設定を行うことにした。「今まで、ビューカードでは途上与信は自動化されておらず、ペーパーベースで熟練社員が手動でオペレーションしていました。属人的な判断のため、ノウハウが共有されず、限度額の引き上げに時間がかかっていました」とビューカード オペレーション統括部課長 昆野修之氏は語る。

クレジットカード業界では、限度額設定はシステム化され、自動で付与するフローが標準的になっている。しかしビューカードでは、Suicaオートチャージを中心としたカード利用が多く、途上与信による限度額の引き上げを積極的に行ってこなかった。そこで顧客の最適な限度額を導き出し、クレジットカードの利用を促進することで収益の向上につながると考えた。

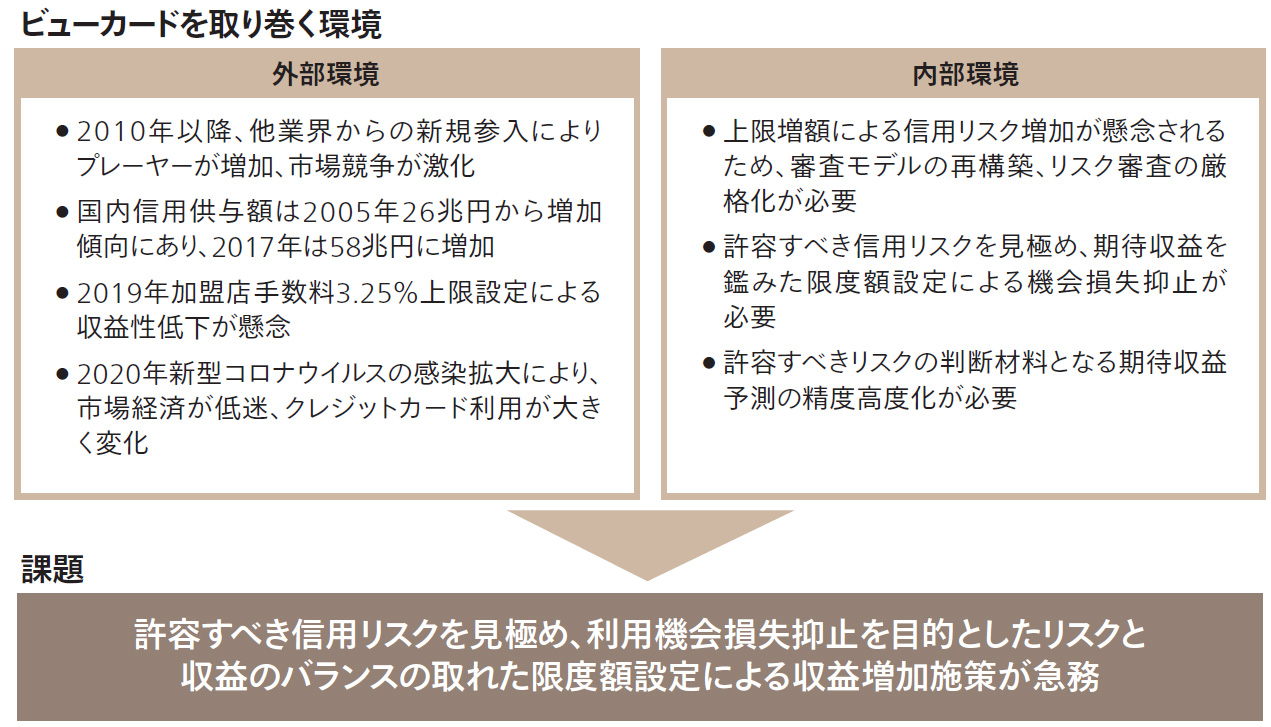

図 ビューカードを取り巻く環境変化と課題

- 少子高齢化に伴う人口減少が進む中、クレジットカード業界では他業界からの新規参入によるプレーヤーの増加に伴い、市場競争が激化している。

- カード限度額の上限増額に伴う信用リスク増加に備え、審査精度の厳格化を図るとともに、利用機会損失を抑止するための許容すべき信用リスクを見極めた限度額設定が必要である。

Story

アビームコンサルティングの選定理由

クレジットカード業界とビューカードの特徴を的確に理解した上で課題解決を提案

限度額付与の適正化では、カード会員一人ひとりに対して、限度額をいくらに設定するかがポイントになる。それを決めるには高い精度のスコアリングモデルが必要になるが、ビューカードでは従来運用していたモデルでは限界があると考えていた。そこで途上与信モデルの高度化を図るため、パートナーとしてコンサルティングファームに依頼してモデルの開発を進めることにした。パートナーの選定では複数社から提案を受け、比較検討した上で最終的にアビームコンサルティングに決めた。

アビームコンサルティングをパートナーに選んだ理由は、広い知見をベースにビューカードの業態の特徴を的確に理解した上で、課題解決の提案がなされていたことだった。「コンペの際、各社に当社のお客様の延滞率を開示したのですが、アビームコンサルティングは延滞率が業界平均に比べて低いことを言い当てたのです。そして、延滞者が少ないのはよいことですが、その分、分析が難しいとした上で、それを踏まえた具体的な解決策を提案してくれたのです」とビューカード オペレーション統括部主任 山口紗也香氏は説明する。

ビューカードでは、延滞データに代わる新たなデータの作成に取り掛からなければならず、本プロジェクトは困難になることが予想された。「アビームコンサルティングは難易度の高さを認識した上で、大変だけれど一緒にやっていこうという姿勢を見せてくれたので、パートナーとしてふさわしいと感じました。加えて、コンサルタントの人たちがとてもアットホームな雰囲気で、業務にも精通していたので、これならプロジェクトを遂行できると確信しました」(昆野氏)。

新型コロナウイルス感染症の拡大で対面での打ち合わせが難しい時期もありましたが、オンラインでの打ち合わせで、計画通りプロジェクトを進めることができたのはよかったです

株式会社ビューカード

オペレーション統括部課長

昆野 修之 氏

Story

プロジェクトの目標と推進する上での課題、解決策

データを組み合わせて、必要なデータを生成、土台となる分析母集団を構築

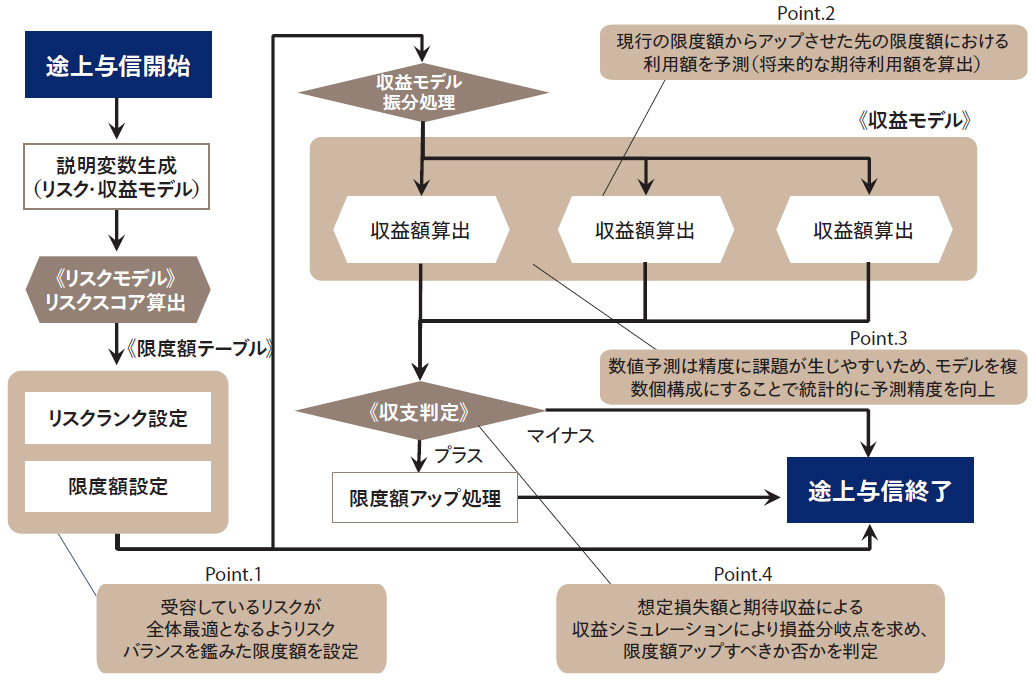

延滞を防ぐだけであれば、厳格な限度額設定によるリスクコントロールの高度化だけで十分だった。しかし今回は、クレジットカードの利用促進による収益性向上も目的としている。そのため、リスクモデルと収益モデルによる2軸評価で機会損失を抑止する途上与信モデルを開発することにした。プロジェクトでは分析対象となる分析母集団、リスクモデルと収益モデルの構築、限度額設定テーブルの策定を行った。

図 プロジェクト目的と実施範囲

本プロジェクトでは、リスクモデル再構築によるモデル精度向上およびリスクバランスを鑑みた限度額設定によるリスクコントロールの高度化、収益モデル構築による期待収益を鑑みたリスクとの2軸マトリクス評価による機会損失抑止を目的とした途上与信審査の実現を目的としている。

その中で、ビューカードが一番苦労したのが分析母集団の構築だった。社内で取得可能なデータの中からアビームコンサルティングのアドバイスに基づいて、データ抽出を設計し、分析母集団を作っていく。「存在しないデータは作りようがないので、あるものを使うしかありません。ただ、カードの残高データのようにあるほうが望ましいデータというのがあります。そういった必要なデータをアビームコンサルティングと議論しながら生成していきました」(山口氏)。

残高データはカード利用後の未払い金額で、残高が大きいと延滞率が高くなる傾向があるため、リスクモデルには欠かせない。多くのカード会社で基幹システムに蓄積されている残高データは直近のものだけだ。データ分析には過去の月単位での月末残高が必要になるので、売上、請求、支払の各データから逆算して、月末残高を算出できるようにした。

リスクモデルと収益モデルはアビームコンサルティングが検討内容をビューカードに提案し、それに基づいて、構築していった。リスクモデルでは、運用時の審査コスト抑制のために、まず審査に必要となる外部信用情報機関のデータ照会の必要性を判断する一次審査モデルを構築した。そこでは、データ照会の必要性を本審査前に事前判断し、不要な場合には足切りすることで、審査コストを抑制する仕組みになっている。また、データ照会の必要性判断にあたり、過去の照会データの活用可能性も検証している。その上で本審査モデルでは、過去の利用実績データの中から、弁済力に影響があると考えられる特定の商品購入などのデータも活用することで、精度向上を図っている。

一方、収益モデルでは、限度額のアップ・ダウンによる収支判断を的確に実施するため、限度額をアップまたはダウンさせた場合の利用見込みについて予測するモデルを構築。予測するカード利用額は、限度額をアップ・ダウンさせる前の現行の限度額に強く依存しており、各カード会員の限度額帯に即した予測を実施しないと、予測精度が下がる懸念がある。そこで限度額に基づくカード利用額傾向を分析し、利用傾向分類に必要な収益モデルを複数構築している。また、過去のキャンペーンへの反応履歴やコールセンターログなど、リスク判断では活用しないデータを活用して、精度向上を図っている。全体を通して活用するデータは多岐にわたるため、高度なAI技術が必要となり、AIの領域は外部協力会社と協業した

今回、ビューカードではモデル構築と並行して、システム開発も進めている。そのため、モデル構築側で生まれた課題や要件をシステム開発側に連携させ、システム開発に反映させることが必要になる。「どちらかを先行させるわけにはいかないので、バランスを取りながら、進めなければなりません。システム開発側は、構築する機能を小さく抑える傾向があります。私たちは後世に残るシステムだという説得の方法も含めてアビームコンサルティングに相談に乗ってもらい、情報共有のやり方や資料作り、時には会議にも参加してもらってサポートしてもらいました。そのおかげでシステム開発側にスムーズに情報を伝えることができ、本当に助かりました」(昆野氏)。

Story

導入効果と今後の展望

リスクと収益の2軸からなる途上与信モデルが完成

こうして次期途上与信モデルは完成し、現在はシステムへの実装を進めているところだ。そのモデルは従来のモデルと比べて、精度が飛躍的に向上していることが明らかになった。「ロジカルな2軸評価になったと考えています。実際に運用が始まるのが楽しみです」(山口氏)。

次期途上与信モデルの実装によって、担当社員の手作業による属人的な限度額引き上げしかできなかったところから、リスクと収益性を判断しながら積極的な信用供与が可能になる。また、従来は限度額引き上げの可能性が高い人が多数いたとしても、手作業での判断だったので少人数ずつしか引き上げられなかった。しかし、システムで一気に付与するため、限度額引き上げ処理能力が大幅に向上する。「一般的には限度額引き上げによって、クレジットカード利用額はそれほど向上しないといわれています。しかしアビームコンサルティングの分析では、ビューカードはどの与信限度額帯でも消化率が一定量あるため、限度額を増やした場合には利用額が増えると期待されています」(昆野氏)。

ビューカードでは途上与信に取り組む過程で、全社的な信用リスク管理態勢の整備が課題として表れていた。そこで現在、アビームコンサルティングの支援の下、リスクの予兆を捉える信用リスク管理態勢高度化プロジェクトを開始している。これらの取り組みを通じて、ビューカードでは不要な信用リスクを抑制し、顧客ニーズに即した信用供与額設定を実現、顧客満足度と収益性向上の両立を図っていく考えだ。